贵金属:

【内容】美国PPI和初请数据向好,表明劳动力市场表现持续强劲,可能改变市场对经济出现下滑的预期,美元低点附近反弹,金价结束3连阳,回到1300关口下方。

【利多】

1、联储官员一致认为经济前景不确定性相当高,适合保持耐心。大多数人认为经济前景的风险可能保证今年不加息。部分人认为,若经济如期增长,可能今年还适合加息。

2、德拉基强调了欧元区经济面临的风险,这强化了该行将推出进一步刺激措施以防陷入衰退的相关押注。美欧贸易摩擦也进一步将欧洲央行推入决策的不利境地,有望进一步施压欧元,但同时也会提升避险,因此金价不一定会随着美元的走高同步下跌。

【利空】

1、美国3月PPI月率上涨0.6%,美国国内和全球经济增长放缓正在抑制通胀。尽管劳动力市场吃紧,但在服装成本大幅下降的背景下,3月份核心通胀率依然温和,工资增速也回落。

2、初请失业金人数录得1969年以来最低水平的19.60万。,表明劳动力市场表现持续强劲,可能改变市场对经济出现下滑的预期。

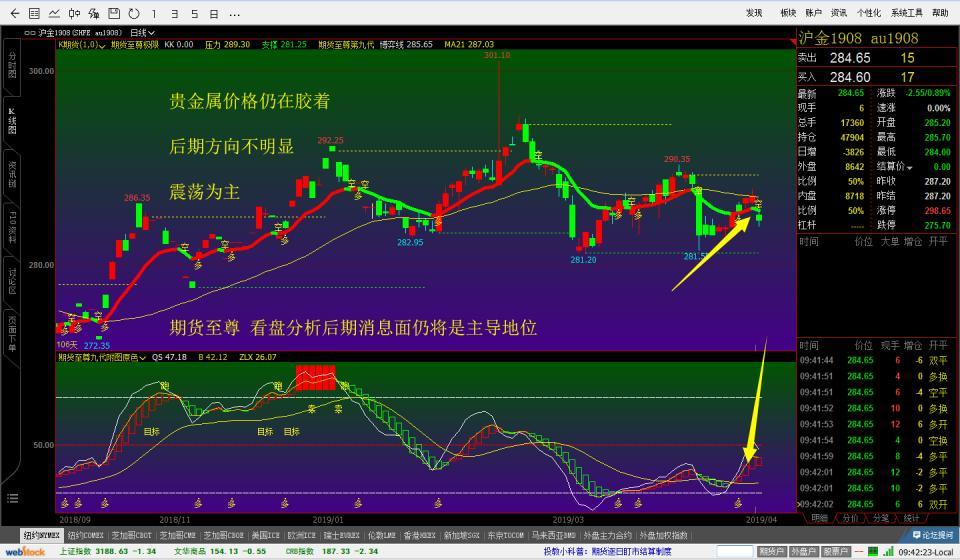

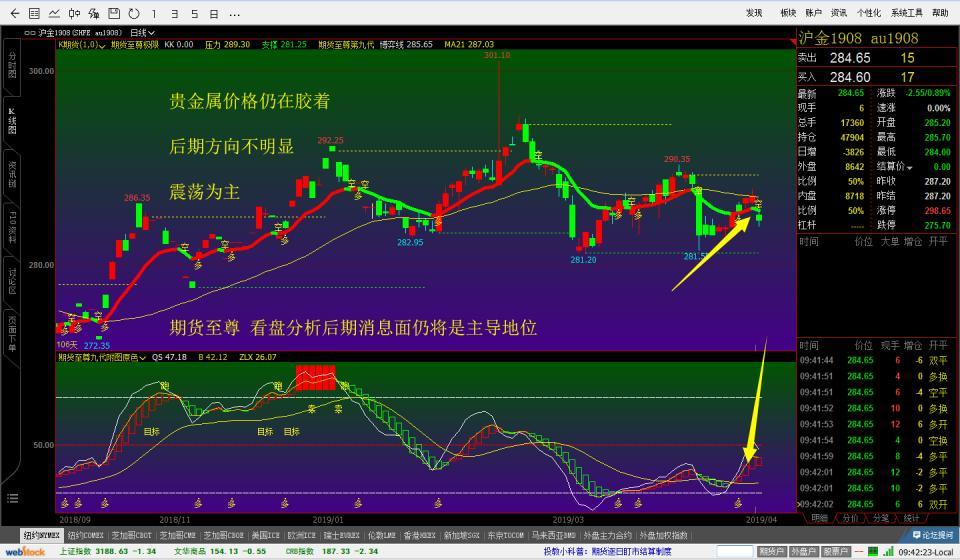

【盘面分析】

从4小时图表来看,自1280一线起涨以来,已经运行了上涨5浪多头结构,受到日线结构影响,昨日黄金收长阴线,失守关键节点1300,加速下行,以空为主对待。从盘中走势来看,黄金在下跌到1294一线后,出现短暂的反弹,回到千三附近,但并未持稳,目前又快速回落,而1294一线作为上一个波段1284到1310的61.8%位置,同时也是日线89均线位置,存在着一定支撑。此位置阻挡不了这波下跌行情,下方还需关注1290-1288区间的支撑情况,若跌破关键支撑,依然是前期的策略有二:一是跟空,二是回测阻力空。仅供参考。

原油:

产油国对下半年继续减产热情减弱,导致市场短线情绪受到影响,周四国际油价自5个月高位回落。近期俄罗斯重要官员表态中,向市场传递出6月份之后其减产意愿并不强。昨晚有消息称,如果委内瑞拉和伊朗的供应进一步下降,油价继续上涨,欧佩克有可能从7月起提高石油产量。在3月欧佩克减产执行力飙升至154%之后,后续减产空间较为有限。下半年若停止减产甚至转而增产,将极大冲击下半年油价走势。该负面预期施压隔夜油价走势,原油脱离5个月高点,但目前油价尚未跌破重要支撑位。

除下半年减产预期转弱之外,近期IMF继续下调全球经济增速预期,IEA和OPEC同样警示宏观经济对原油需求的负面影响。在油价冲高后,短线利空消息令油价暂缓涨势,且时间临近周末,资金离场同样加剧隔夜盘中油价跌势。不过,美原油收盘重返63.71美元支撑位,布伦特油价维持在新高附近,SC近月夜盘收盘升至475支撑位。周末时段,留意短线波动风险,关注原油支撑位附近的走势情况。

欧佩克和俄罗斯延长减产立场松动,施压当前油价走势,引发原油的短线回落。但原油市场基本面整体在改善,欧佩克减产以及伊委地缘风险,加剧原油供应收缩力度。欧佩克下半年产出政策决定前,仍需等待5月份伊朗制裁结果的落定。随着北半球炼厂结束检修,原油加工需求的抬升也会推动基本面趋紧,加速原油去库存。所以,减产立场松动预期暂不会导致油价走势反转,若上半年减产行动突生事端,则需要给予警惕。因此,原油短线回落尚未造成中期趋势扭转的风险,后市需重点关注地缘局势和消费旺季的进展情况,投机情绪依然不乏发力点。总之,仍然维持原油中期看涨预期,短线波动仍有望配合中期行情。

天胶:

晚盘沪胶主力震荡整理后回落下跌,回吐周三的涨幅。短线多单获利减仓叠加空头小幅回补增仓,是盘面回落的主要原因。基本面在震荡中并没有明确的逻辑,缺乏炒作的热点,这资金基于通胀数据的炒作,在数据兑现预期后也选择了获利止盈。虽然3月宏观数据均环比转好,但这也符合季节性规律,关键在于接下来经济环境企稳的持续性。橡胶目前终端汽车的整体产销负增长,仅有重卡销量在支撑需求,因此需求端很难提供趋势反弹的支撑。接下来关注刺激消费政策的实质性作用,但也需要供应端利好形成共振。在基本面没有实质改观的环境下,沪胶将回调震荡整理,因此建议轻仓或观望为宜,缺乏趋势性机会。仅供参考。

焦炭:

现货方面,目前市场对后市心态多以稳为主,山西、内蒙焦化厂对贸易商价格提涨50元/吨,但市场接受度不高。下游方面,目前钢厂焦炭库存仍处相对高位,主要以消耗库存为主。港口方面,港口集港量达到高位水平,港口堆存费上涨,为了保证每月固定的下水量,限制投机客户囤货,针对现状,日照港对新客户的港口合同堆存费用作出临时调整,集港堆存前30天免费,满30天后堆存费从0.5元/吨/天涨到1元/吨/天,前期0.1元/吨/天。综合来看,短期焦炭涨跌两难,大概率偏稳运行。

逻辑:后期核心变动在于需求端变化,目前焦炭供应维持高位,同时目前需求端虽有改善,但去库动作或将持续至整个四月,中长期基本面依旧以空头思路对待,同时焦煤价格仍有一定的下行空间,或将让利给焦炭端。

操作建议:目前焦炭高供应局面不改,预计中长期依旧是易跌难涨行情。关注成品材后期表现,将左右焦炭行情。仅供参考。

动力煤:

核心逻辑:短期内利好因素略占上风,略有一点优势,但正日趋饱和,主要为主产地矿产量受限、库存低及大秦线春检影响港口调入量。

具体看:

1、价格:港口价小幅上行中,但涨幅收窄,期价贴水15元,属正常情况,内外贸煤价差132.1元,进口煤价格优势明显,坑口价较坚挺,整体略偏强震荡;

2、供应:变化不大,矿方增量受限,短中期内该态势预计将一直维持,受大秦线春检影响,秦港调入量较前日减1万吨,对煤市有一定提振作用,但力度有限;

3、需求:较一般,电厂谨慎观望为主,接长协煤为主,库存高于往年同期,存煤天数降至22.35天,若降至20天及15天以内则需提高重视,届时,或有补库需求;

4、库存:中转港及接卸港场存量中等略偏高,沿海地区电煤货源充足;主产地矿库存低,为煤市提供最基础利好支撑;

5、供需关系:坑口市场相对平衡,沿海煤市电煤略显宽松,煤种结构性问题犹存,Q5500偏紧,Q5000较充足;

6、预测:略偏强震荡为主,缺乏核心驱动力。

操作上建议:单边,试空空单继续谨慎持有,设好止损,风险系数偏高;套利,价差30附近反套可介入,轻仓持有。仅供参考。

苹果:

1.产区整体行情平稳,存货商继续按需发自有货源满足市场需求。调货客商人数不多,采购数量不大,但受果农挺价心理影响,零星果农货交易价格仍呈现稳硬态势。2.山东产区:栖霞产区整体行情稳定,存货商以发自有货源为主,零星客商问价果农优质货源,成交量暂时不多,但但因果农挺价,实际成交价格仍呈现稳中偏硬的态势。3.陕西产区:洛川产区以客商货源交易为主,且基本都是自提货源补充市场,调货客商数量相对有限,价格暂时稳定。4.当前苹果共有折算仓单447张,有效预报0张。5.当前AP905合约持仓剩余86888手,偏多,距离进入交割月还有13个交易日。小结:昨日AP910合约高开低走,尾盘收于低点, 继续在7800-8000点之间震荡筑底。当前正值苹果开花之际,多数苹果产区天气转冷,对未来苹果产量和质量形成一定担忧。

返回期货首页,查看更多>>