人民币原油期货于2018年3月26日上市,至今已有一年整, 总体运行状况良好,表现胜过预期,成交量和持仓量均稳居世界第三,仅次于WTI原油期货和Brent原油期货。而且,与国际两大原油期货分别经过约3年和5年的时间单边成交量超过5万手相比,中国原油期货在短短几个月时间内日均单边成交量超过7万手。截至2019年3月25日,人民币原油期货累计成交量3670.03万手(单边),累计成交金额17.12万亿元(单边),日均成交15.10万手(单边)、日均成交金额704.55亿元(单边)、日均持仓22406.96手(单边)。

首次交割平稳完成 原油期货逐渐走向成熟

9月7日,人民币原油期货SC1809合约顺利交割完成,交割量共计60.1万桶原油,交割金额2.93亿元(单边),交割结算价488.2元/桶,标志着我国原油期货业务走过一个完整的流程周期,原油期货逐渐走向成熟。

在首次交割前,人民币原油期货平均交易量与持仓量的比率达7.2, 而其他主要国际原油期货市场除了德州原油当月合约外,交易量与持仓量的比率均小于1。一般认为,持仓量反映了市场中套期保值投资者的买入持有的投资行为,交易量和持仓量的差距则反映了市场中投机交易者的高频交易行为。这反映了中国原油期货市场(短线)投机交易者比例明显偏高,可能影响价格发现功能的发挥。 同时,首次交割前,人民币原油期货市场交易量与持仓量过分高度集中在九月份到期的主力合约,交易量占总交易量的99.93%,持仓量占 97.28%。其后果是难以形成合理的中国石油期货价格曲线,因此难以真正更好地服务实体经济的需要,因为涉及能源产品等大宗商品生产项目过程较长,有关投资决策都需要较为远期的价格预测。

随着首次交割平稳顺利完成,原油期货业务形成闭环,逐渐走向成熟。首先,各个期限到期的原油期货交易量突增,特别是次月合约和当季合约交易量出现大幅度增加,如表1所示,次月合约交易量从日均102手增加到日均20.0万手,当季合约交易量从日均12手增加到日均6.0万手。其次,次月合约和当季合约的持仓量也大幅度增加并且超过和接近当月合约,交易量和持仓量不再过度集中于主力合约,不同结构的投资者可以利用不同到期时间的期货合约满足其不同期限的套期保值和投机的需求:套期保值的投资者倾向于选择较远期到期的期货合约,避免当月合约可能出现的大幅度的波动,表现为次月和当季合约的持仓量高于当月合约;投机交易者较为青睐当月到期的期货合约,充分利用当月合约的大幅波动进行套利投机。人民币原油期货交易量和持仓量的结构性改善,有利于形成合理的原油期货期限结构曲线,改善原油期货服务实体企业决策以及预测的效果。

应该指出的是,与国际主要原油期货进行横向对比,人民币原油期货交易量与持仓量的比率虽大幅度下降,但是仍然远高于WTI和Brent原油期货,说明相较于国际上成熟的原油期货,现在中国原油期货市场中的投机交易占比仍然过高,走向成熟之路仍任重道远。

人民币原油期货对国际原油市场的影响不断显现

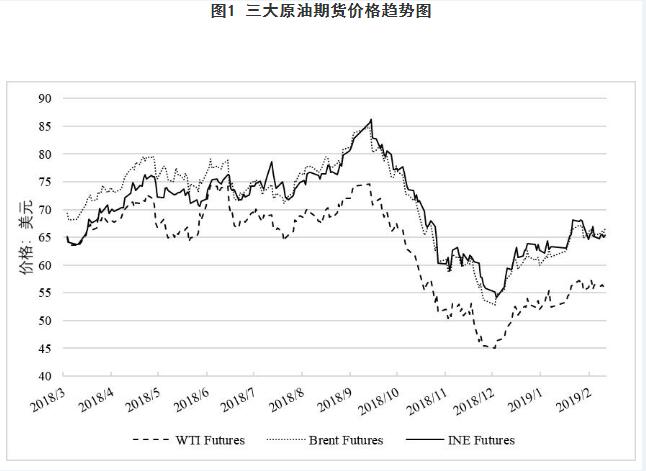

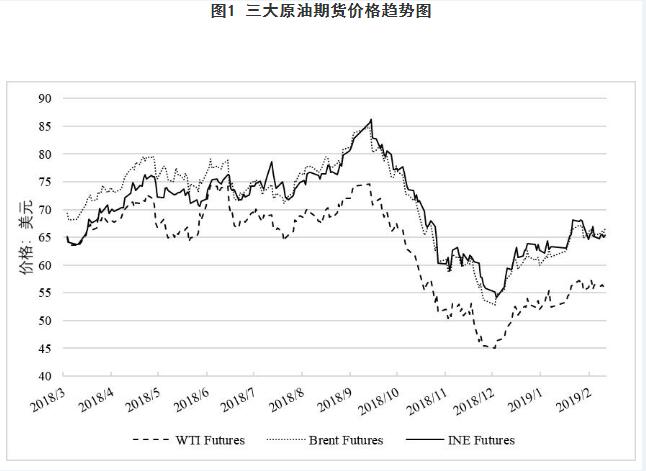

人民币原油期货与国际两大原油期货(WTI和Brent)的价格走势如图1示,可以看出其涨跌变化基本一致,特别在2018年9月人民币原油期货首次交割之后更为贴合。

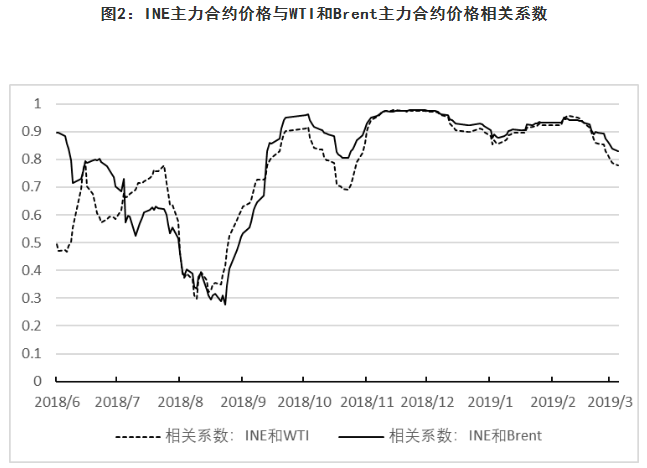

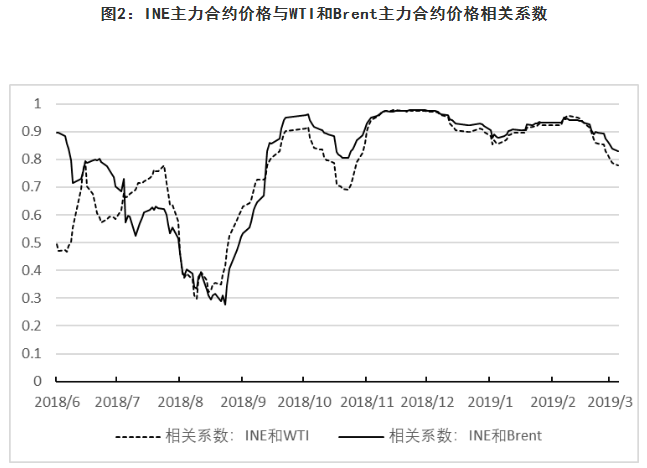

图2以3个月的滚动窗口统计了人民币原油期货主力合约与WTI和Brent原油期货主力合约之间的相关系数走势。可以看出,首次交割后的相关系数较交割前有明显和稳定的上升,说明人民币原油期货与国际主要原油期货的关系日益紧密。

进一步地分析表明,人民币原油期货收益率已经形成与国际两大原油期货收益率的互相的价格发现效应:INE原油期货过去的收益率可以显著影响WTI和Brent原油期货当期的收益率,WTI和Brent原油期货过去的收益率同样可以影响INE原油期货当期的收益率。同时,中国原油期货和两大国际原油期货存在波动性的双向溢出效应,市场之间的信息传递良好,中国原油期货的国际影响已经显现。

更进一步地,人民币原油期货对国际原油现货的影响也初步显现。在首次交割前,中国原油期货的价格变动并不能显著地引导WTI和Brent原油现货;在交割之后,中国原油期货的价格变动已经能显著地影响Brent原油现货的价格,但与WTI原油现货的价格引导效应尚不明显;从波动性来看,中国原油期货与两大国际原油现货也存在着双向的波动率溢出效应,中国原油期货在国际原油现货定价体系中扮演着越来越重要的角色。

原油期货服务实体经济 助力经济高质量发展

现在越来越多的能化产业企业把人民币原油期货运用到经营、贸易的各个环节,服务实体经济取得了不错的效果。例如,中石化联合石化与壳牌公司已经签署了原油供应长约,规定从2018年9月开始,壳牌供应联合石化的中东原油将以上海原油期货作为计价基准,并有联合石化等石油公司采用INE原油期货合约价格作为基准购买和销售原油;众多炼化企业也纷纷通过原油期货交易对冲原油价格的波动,对冲成本变动的风险,以此达到锁定收益的目的。未来国内外经济金融形势日益复杂多变,原油市场充满各种变数,人民币原油期货已逐渐成为相关能化企业从事生产经营和贸易的必备工具。

如上所述,人民币原油期货不仅与国际主要原油期货市场的联动关系紧密,对与国际主要原油现货也逐渐产生影响。因此,在理论上,利用人民币原油期货对WTI原油和Brent原油现货交易进行套期保值交易是卓尔有效的,本国投资者和外国投资者都可逐步通过中国原油期货替代国际原油期货进行套期保值交易来规避风险,特别是在中国外汇严监管以及全球汇率波动剧烈的背景下,本国企业通过境外原油期货套期保值风险增大,一旦境外油市发生剧烈波动,企业将难以及时进行保证金的补充,而汇率的不确定性也增加了企业套期保值的成本。因此在这种环境下,以人民币结算的中国原油期货凸显了其独特的优势。

随着中国金融业扩大开放,原油期货市场也将加快开放的步伐,鼓励境内外原油贸易采用中国原油期货作为基准价并使用人民币结算和支付,鼓励境内外机构开发基于INE原油期货价格的基金产品,加深与境外交易所合作交流。据悉,上海期货交易所新加坡办事处已正式开业,上期能源也已完成香港自动化交易服务(ATS)注册和新加坡(RMO)注册。目前,上期能源已经完成了香港、新加坡、英国、韩国、日本52家境外中介机构的备案,境外客户来自英国、澳大利亚、瑞士、新加坡、塞浦路斯、塞舌尔等6个国家以及我国香港和台湾地区。随着原油期货的稳步发展,预计境外投资者参与数量和程度会逐渐增加。

此外,上海期货交易所已于3月25日正式对外发布原油期货价格指数,指数包括价格指数和超额收益指数,其中价格指数是基于原油期货主力合约的价格来计算,超额收益指数基于主力合约的收益率来计算。原油指数的发布,为指数化产品的推出提供了土壤。据悉,上期所马上将于3月27日举行原油期货ETF授权评审,届时评审前两名的基金管理公司将获得原油期货ETF首批授权,由于指数以及指数基金基于市场大量公开交易形成的价格,具有信息公开、透明、连续传导的优点,可更好地满足国内外投资者进行资产配置的需求,发挥金融业有效配置资源的职能,并且有助于扩大中国金融业的开放,引入更多国内外机构投资者参与原油期货市场投资,优化原油期货市场投资者结构,增加原油期货市场的流动性,扩大原油期货在亚太地区乃至国际的价格影响力。

随着原油期货市场交易制度的不断完善,周边配套的金融资产逐步推出,原油期货也将紧随着中国金融业扩大开放的趋势阔步向前,助力金融供给侧结构性改革和金融体系结构调整优化,支持中国经济高质量发展。

文/妍姐看盘文章以传递更多读者为目的

返回期货首页,查看更多>>