摘要

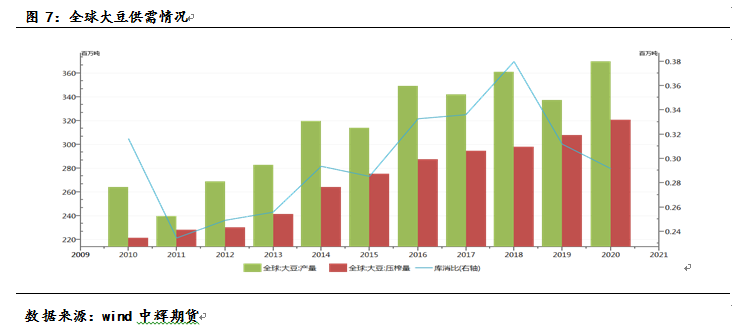

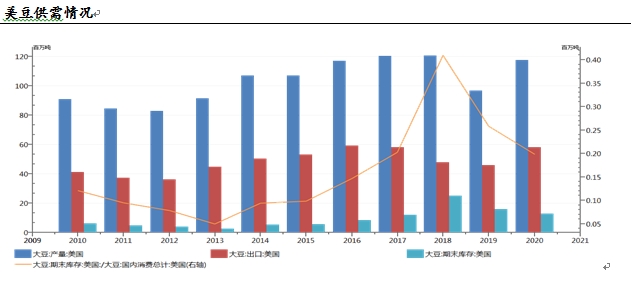

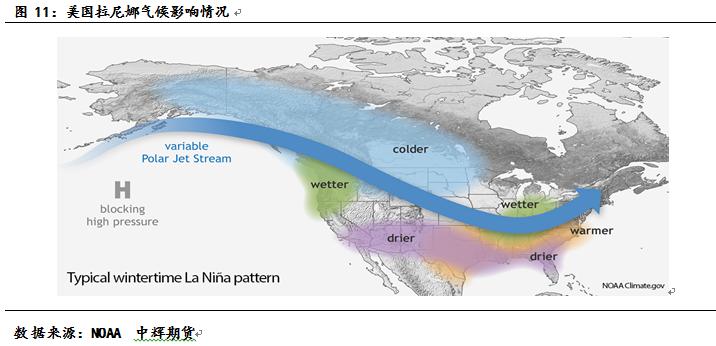

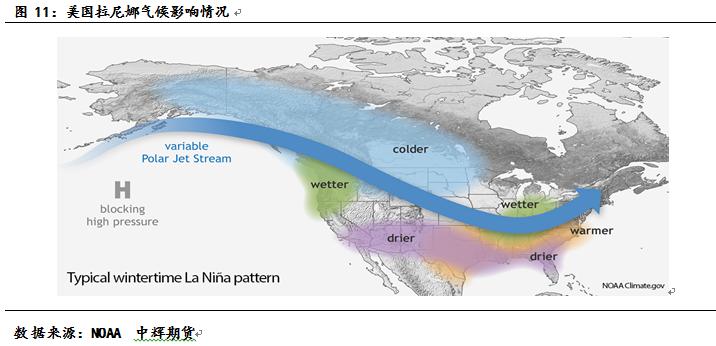

美豆丰产在即,但后期拉尼娜气候有望形成或对南美种植造成影响。美豆丰产在即,按照9月美农月报数据来看,单产达到51.9蒲式耳,2020/21年度美豆产量达到1.17亿吨,年初南美大豆总产量1.757亿吨,2020年全球大豆产量预计在2.927亿吨,较上年增加2103万吨。10月开始,将进入美豆收割阶段,美豆的集中上市供应或不利于豆类价格走势,但年底拉尼娜气候的发生概率增强,给市场增加了新的变数。虽然种植技术和种子质量的改善,导致拉尼娜气候对美豆及巴西豆的影响下降,但是非正常气候的发生是否会带来其他的气候灾害的发生,从而影响到大豆的种植和收获,比如严重洪涝等,依然存在较大的不确定性。回顾最近的事件,2017/18年度拉尼娜气候的发生就直接造成了阿根廷上千万吨的减产。

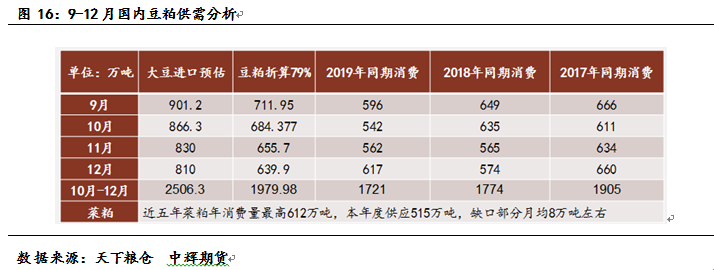

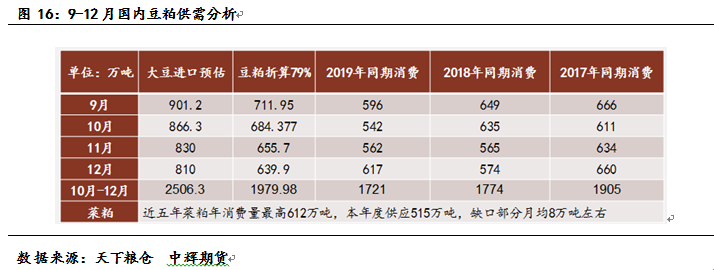

国内供应情况.自年初至今,豆粕库存先降后升,南美大豆集中性采购到港以及良好的油厂的开机压榨量,导致豆粕库存从五年来最低位,快速回升至去年同期水平之上。如果按照四季度大豆月度进口预估量来看,10-12月大豆到港预估在2506.3万吨,折合豆粕1979.98万吨(79%),而2017年、2018年。2019年同期消费分别为1905万吨、1774万吨、1721万吨,很显然,2020年四季度豆粕供应预估量高于过去三年的同期消费量,从分月数据来看,除12月份以外,另外两个月月度产量明显高于过去三年的同期消费水平,换句话说,豆粕短期供应预计相对稳定

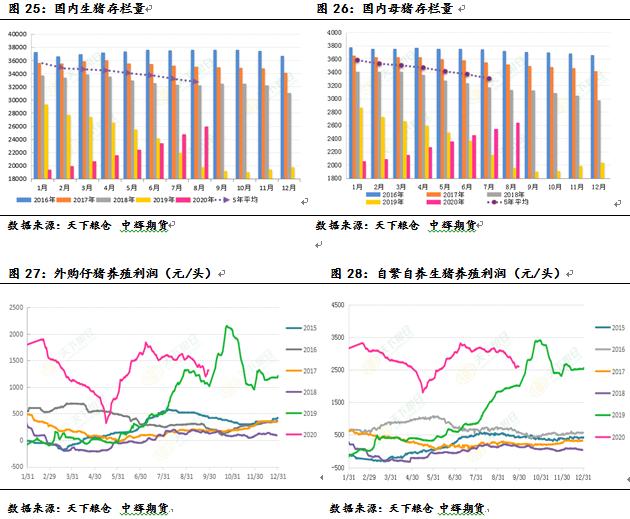

下游消费四季度有望维持增长。从目前的生猪存栏数据来看,整体养殖规模恢复较好,8月数据显示同比环比正增长,且存栏中能繁母猪占比较高,几何数的恢复随着时间的推移会呈现放大效应,年底政策规模目标有望实现,四季度生猪饲料消费预计将维持稳定增长。同时,禽类养殖利润虽然出现亏损,但整体存栏四季度下调空间有限。蛋鸡全部存栏高于往年同期,加上其养殖周期较长的特点,一定程度上限制了短期内的存栏调整,四季度蛋鸡存栏和肉鸡饲料消费有望维持稳定,整体来看,四季度饲料消费有望延续正增长趋势。

中美贸易:当前正处于美国总统选举阶段,新总统的上任是否会影响到目前的中美贸易状况犹未可知,按照第一阶段中美贸易协议来看,美豆四季度及明年一季度进口仍有较大的任务需要完成。从目前的大豆到港预估来看,国内大豆供需有望维持平稳,中美贸易实质影响暂时有限,但考虑到后期如果发生拉尼娜或者美豆进口再次受限,或会影响到国内2021年一季度的大豆进口和消费需求。从这个角度来看,国内豆类市场在美豆集中供应上市的情况下会有承压走弱,但随着后期拉尼娜气候的发生,再度出现炒作升水的概率依然很高。

后市风险点:1、美选举在即是否影响后续中美贸易关系;2、拉尼娜气候发生情况;3、中加菜籽进口问题。

后市展望:美豆丰产基本确定,但美国总统选举对中美贸易进展产生一定不确定性,加上拉尼娜气候的持续发酵,或导致后续南美大豆产量遭受影响。供应端的不确定性注定给下年度豆类市场价格带动扰动。

另一方面,从需求的角度来说,四季度生猪存栏仍有持续恢复,下游饲料消费的好转有利于豆粕消费的增长,但国内短期供应亦预期稳定,按照目前到港船期大豆来看,四季度大豆供应可以满足国内的豆粕消费需求。

但是如果美豆进口出现问题或者南美大豆造成天气减产,那么则是另一个维度上的豆粕价格的推动和炒作。

菜粕目前依然受到加籽进口受限影响,供应偏紧,但消费端也受到了一定替代,四季度属于传统水产淡季,一定程度上也遏制了菜籽粕的消费和需求。整体走势将继续跟随豆粕行情波动。如果加籽进口恢复,对豆菜粕期价均会有不同程度的利空影响。

从技术层面来看,豆粕01合约四季度有望维持2850元以上偏强震荡运行格局,3个月内上档阻力3400元。短期看多关注20日均线的持稳情况,若失守3000元则短期走势有转入震荡整理要求,下档支持2850元、2730元。届时期价或有下探2750元甚至2600元方向寻求支持的要求。菜粕01合约四季度有望维持2250元以上区间运行为主,3个月内上档阻力2640元。

1 行情回顾

三季度,国内豆粕市场在供需平衡状态下,随着下游消费的逐步好转,豆粕期价震荡走高。冲7月11日,6月饲料产量报告出炉,数据显示,饲料月度总产量环比增长2.2%,同比增长7.5%,与5月饲料产量相比,出现了较大幅度的回升。,提振市场看多人气。期价在7月14日下探至2889元/吨后,开始止跌回升,并在7月27日上冲至3037元/吨年内高点。

8月,随着现货大豆持续高位压榨,导致豆粕库存供应持续攀升,加上市场对于美豆单产上调意愿较为浓烈,将单产从49.8蒲式耳调升至53-54蒲式耳水平,最终8月美农报告调整为53.3蒲式耳。期价承压回落。并与8月13日(美农报告于8月13日凌晨公布)下探2831元/吨的低位后开始逐步回升。

9月,美豆天气升水炒作升温,美豆优良率下降以及中国对美豆采购的增加提振美盘持续上涨,带动国内豆粕再创年内新高。直至9月下旬,美豆优良率回升,天气炒作降温,加上国内迎来中秋国庆长假,期价转入高位震荡。

2三季度重要事件回顾

2.1中美贸易关系跌宕起伏

2020年1月,中美双方达成第一阶段贸易协议。协议中,中国需要采购美国农产品金额达到320亿美元。而原定于8月15日的中美会晤却被临时取消,该消息层一度带动国内豆粕价格收涨,随后中美继续落实第一阶段协议的表态,再度压制豆粕价格走软。随着巴西大豆售罄,美豆采购逐步增加,推动美盘豆类价格走高。如果中美第一贸易协定继续履行,则对国内农产品市场供应,包括豆类、棉花、玉米等多项农产品均会产生较大的影响。

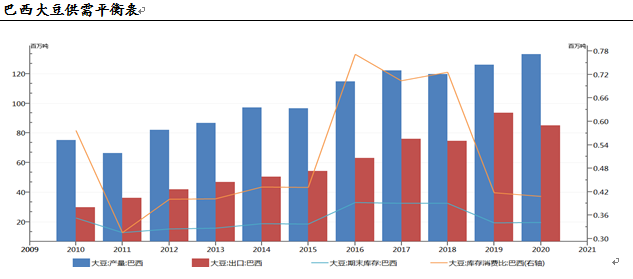

2.2巴西大豆“售罄”

截至2020年8月28日,巴西2019/20年度(2020年2月至2021年1月)的大豆销售量已达到预期总产量1.245亿吨的95%,比上年同期的销售比例高出15%,因为雷亚尔汇率快速贬值、国内压榨需求旺盛以及中国需求强劲。截至8月28日,巴西农户已经预售了45%的下季新豆,比上年同期增加20%。此外,截止到9月10日,在巴西头号谷物和油籽种植州马托格罗索州,当地农户已预售3.6%的2021/22年度大豆预期产量,这些大豆要到明年9月份才会播种。

由于巴西大豆的出口旺盛,巴西国家商品供应公司CONAB称,2020年巴西可能进口约100万吨大豆,虽然与今年预期的出口量8200万吨相比甚微,但是从历史角度来看,这样的进口规模已经很庞大了。

StoneX估计上个年度巴西农民收获了1.228亿吨大豆。此外巴西今年需要进口100万吨大豆,高于早先预测的50万吨。预计本年度巴西大豆出口为8100万吨,上年为7400万吨。

而对应国内,5月至8月月均大豆到港达到1000万吨以上,9月到港预估在901.2万吨。庞大的集中性大豆到港导致豆粕不断累库,较上年同期出现较大幅度的增长。

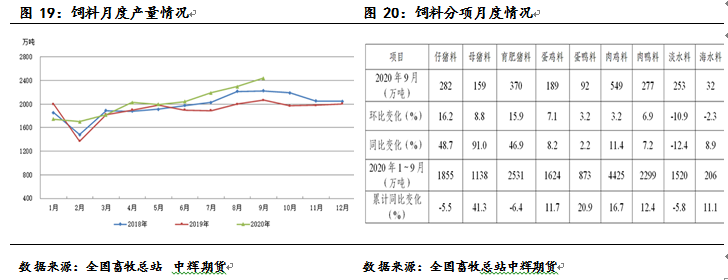

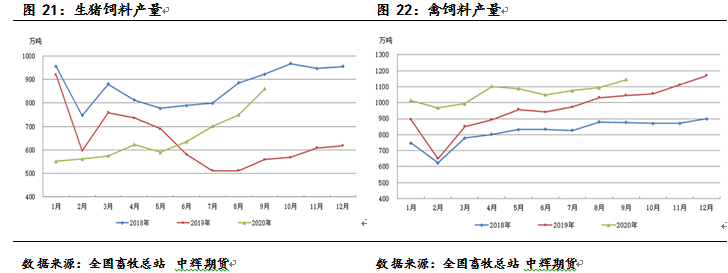

2.3饲料消费环比逐步恢复

自6月份开始,饲料产量逐步回升,其中猪料、禽料、水产料均出现不同程度的增长。7月生猪存栏数据首次出现了同比回升,虽然绝对数值仍然较正常年份偏低,但也反映出生猪生产处于逐步恢复阶段。2020年8月,饲料总产量2296万吨,环比增长4.8%,同比增长14.9%,为2017年10月以来的最高单月产量。

2.4美豆天气炒作,难改丰产预期

8月美农报告首次上调新年度美豆单产至53.3蒲式耳,随后,受美国中西部干旱影响,美豆优良率遭到持续下调,一度带动美豆价格持续上涨,虽然单产遭遇下调预期,但总体丰产局面难改。9月单产预估下调至51.9蒲式耳,但2020/21年度美豆产量达到1.17亿吨,较上年度增加2070万吨。

2.5加籽进口继续受限

中国官方称,2019年3月,因多次从加拿大进口的油菜籽中检出危险性有害生物,中方暂停了两家问题严重的加拿大油菜籽企业对华出口资质。截至目前,中方尚未收到加方有关调查报告和整改措施,这两家企业向中国出口油菜籽的资质并未恢复。关于加拿大油菜籽杂质率问题,中加双方主管部门签署的有关备忘录已于2020年3月31日到期。为防范有害生物传入,中方主管部门已决定对上述备忘录不再延期,在现有检疫要求基础上,不允许杂质含量超过1%的加拿大油菜籽输华。中方有关部门认为,加方应切实采取综合检疫措施,从源头上防止有害生物随油菜籽传播。加籽进口受限问题或暂时成为一种常态。目前国内菜粕月均供应较往年同期下将8万吨左右,从绝对值的角度来看,暂时不会造成太大的影响,更多的影响在菜籽油端。

3国际大豆市场供需情况

3.1全球大豆同比丰产,库消比走低

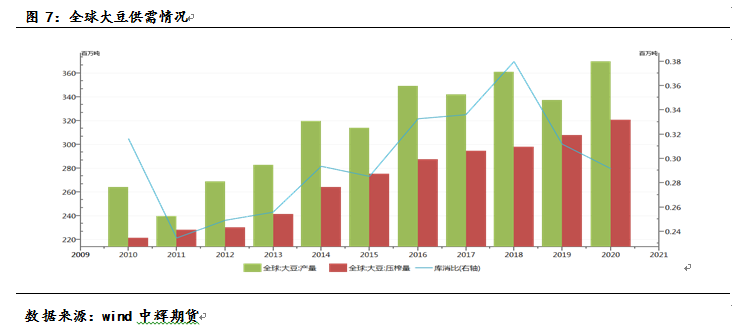

全球大豆库存消费比在近两年来出现快速下跌。2019年美豆产量的下降,以及2020年中国生猪养殖的恢复,导致为全球库存消费比持续下降,为多头行情奠定了基础和支持。

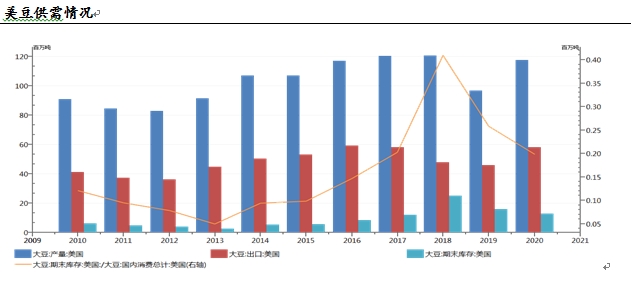

3.2美豆天气炒作最后阶段,整体丰产基调难改

美豆丰产在即,按照9月美农月报数据来看,美新豆播种面积8380万英亩(上年7610万英亩),收割面积8300万英亩(、上年7500万英亩),单产达到51.9蒲式耳,2020/21年度美豆产量达到1.17亿吨美豆,较上年度增加2070万吨。

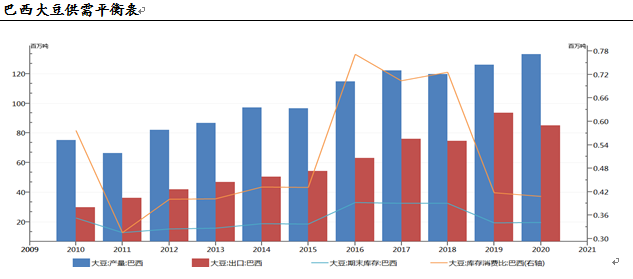

3.3巴西新年度产量预计继续增长

巴西农业部下属国家商品供应公司(CONAB)发布最新9月月度报告中,将2019/20年度巴西大豆产量大幅调高390万吨达到1.248亿吨,比2018/19年度产量1.197亿吨高出4.3%。且由于种植面积有望继续增长,分析机构Safras公司预计2020/21年度巴西大豆产量将达到创纪录的1.322亿吨。

而9月农业咨询机构StoneX公司发布的最新预测显示,2020/21年度巴西大豆产量有望达到创纪录的1.326亿吨,预计2020/21年度巴西大豆播种面积将增至创纪录的3800万公顷,约合9400万英亩。

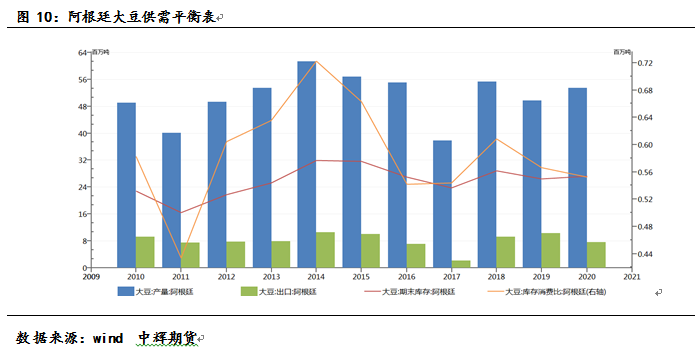

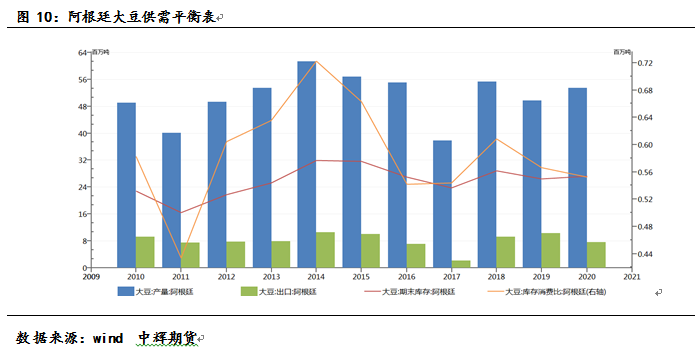

3.4阿根廷种植面积虽增加,产量预期下调

8月初,按照美农业专家迈克科尔多涅博士称,2020/21年度阿根廷大豆播种面积预计达到1800万公顷或4440万英亩,比2019/20年度的1760万公顷(4340万英亩)增加40万公顷(98万英亩)或2.2%。但近期受天气及阿根廷国内政策性影响,产量预估出现下调。9月23日,布宜诺斯艾利斯谷物交易所在一次与农业分析师的电话会议上表示,受天气干旱以及政府实施资本管制的影响,作物利润遭到蚕食,因此阿根廷即将种植的大豆和玉米产量将低于上年水平。阿根廷2020/21年度大豆产量预计为4650万吨,低于上年的4960万吨。

3.5拉尼娜气候预警开鸣

美国国家气象局下属气候预报中心(CPC)9月10日发布报告称,8月份出现拉尼娜现象,持续到2020年北半球冬季的可能性为75%,时间在2020年12月至2021年2月。随后9月29日,澳大利亚气象局也宣布拉尼娜已经在太平洋形成,并将拉尼娜从预警状态升级为活跃事件,很可能至少持续到今年年底。如果出现拉尼娜,将不利于南美大豆后续的种植,甚至造成产量下降,届时利多效应将高于此次美豆单产下调的影响。

4 国内豆类市场供应基本情况

4.1消费预期下采买旺盛,国内大豆库存持续走高

截止9月25日,国内沿海主要地区油厂进口大豆总库存量624.81万吨,较去年同期409.74万吨增加52.48%。2020年9月份国内各港口进口大豆预报到港137船901.2万吨,10月份最新预估到港866.3万吨,较上周预估增10万吨,11月到港量初步预估维持830万吨,12月初步预估810万吨,1月份初步预估750万吨。

中国不仅大量进口了巴西大豆,导致巴西大豆库存不足,还进口了较高量的阿根廷大豆。布宜诺斯艾利斯市经纪行Zeni公司有关分析人士称,今年中国将占到阿根廷大豆出口的90%,略高于上年份额88%。今年阿根廷将出口约700万吨大豆,其中近630万吨大豆将装运到中国。

中国对美豆采购也在同比恢复增长,并处于第一阶段贸易协议的履行当中,从各个层面来看,中国大豆短期供应表现充足。

4.2油厂开机维持高位,豆粕库存同比增长

由于今年油厂压榨利润一直都不错,整体开机情况好于往年同期。2019/2020大豆作物年度迄今(始于2019年10月1日),全国大豆压榨量为90,297,864吨,较去年同期的84,697,785吨增5,600,079吨,增幅6.61%。自然年度:2020年1月1日迄今,全国大豆压榨量总计为68,268,350吨,较2019年度同期的61,564,385吨增6,721,965吨,增幅为10.92%。

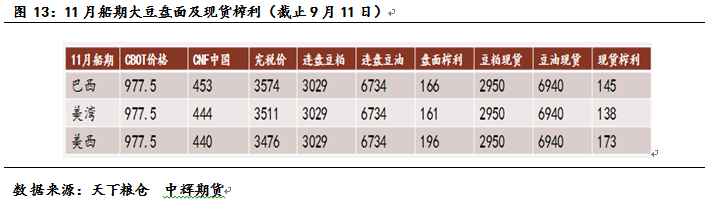

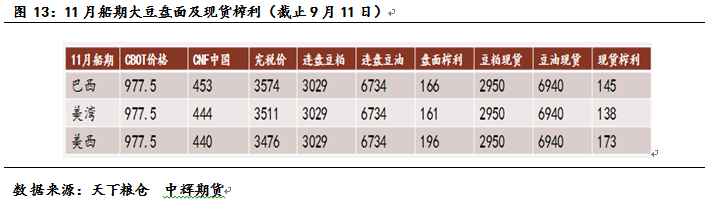

从数据来看,按照11月份美豆价格折算盘面利润和现货榨利,目前仍有100多的利润,这就有利于刺激油厂开机热情,只要不胀库,短期供应预计难减后期可以关注豆粕的库存累库情况。

在较好的油厂开机利润刺激下,豆粕持续三季度呈现出持续攀升的态势。截止9月25日,国内沿海主要地区油厂豆粕总库存量103.54万吨,增幅在1.19%,较去年同期67.43万吨增加53.55%。

4.3近三个月国内豆粕市场供需情况-短期供应稳定且充足

如果按照四季度大豆月度进口预估量来看,除12月份以外,另外两个月月度产量明显高于过去三年的同期消费水平,换句话说,豆粕短期供应预计相对稳定(由上图可见)。即便考虑近两年菜籽进口受限,豆粕存在对菜粕的替代性消费,但按照目前的预估来看,菜粕年内缺口与近五年内年最高消费量的差值仅有100万吨,月均大概8万吨,这个缺口替代量即便翻倍,也难以对短期豆粕供应造成影响。

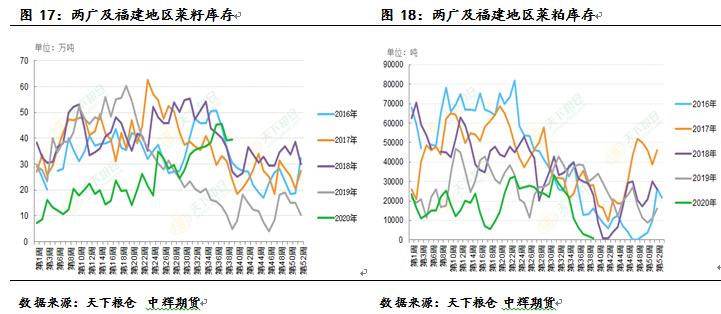

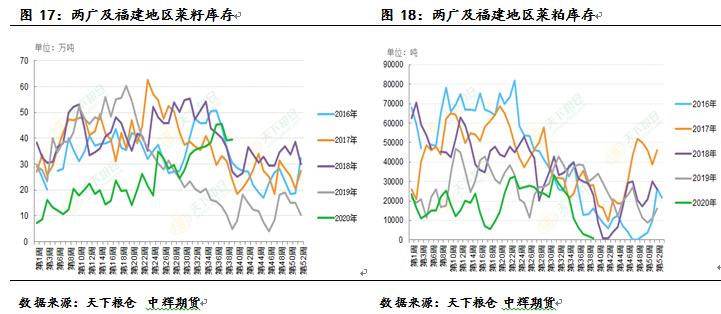

4.4菜籽库存回升,菜粕库存维持低位

截止9月25日,国内沿海进口菜籽总库存小幅增加至39.4万吨,较去年同期的13.3万吨,增幅196.24%。其中两广及福建地区菜籽库存小幅增加至39.4万吨,较去年同期10.3万吨增幅282.5%。两广及福建地区菜粕库存下降至1000吨,较去年同期各油厂的菜粕库存32000吨降幅高达96.88%。

5下游终端养殖消费情况

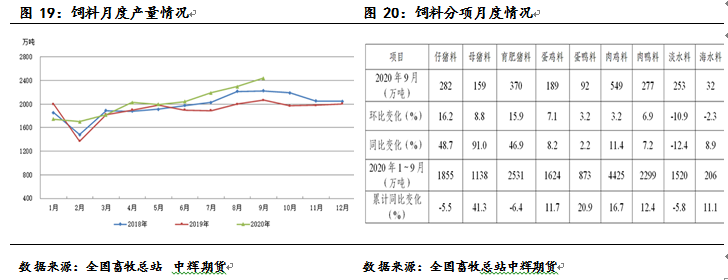

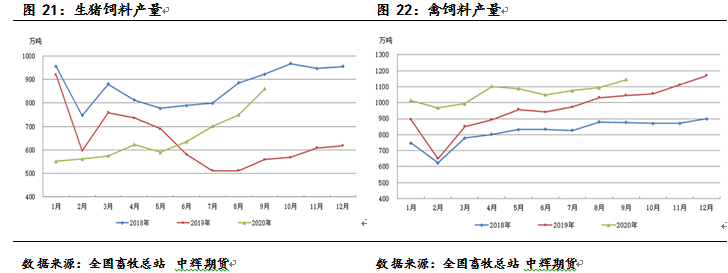

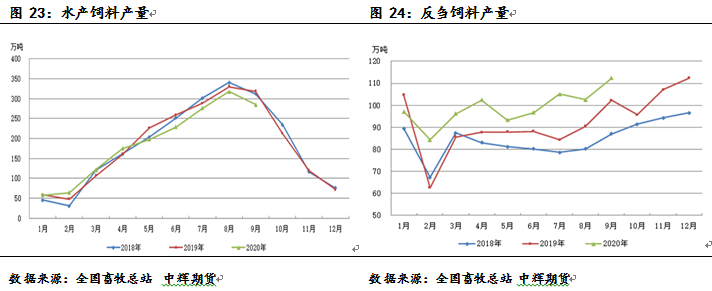

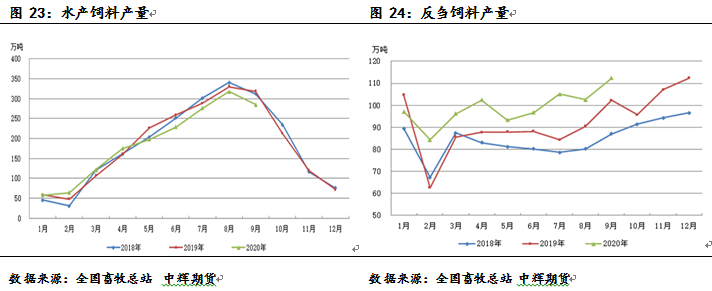

据截至10月9日已填报企业测算,2020年9月,饲料总产量2440万吨,环比增长6.2%,同比增长18.1%。9月猪饲料产量861万吨,环比增长14.8%,同比增长53.7%,连续4个月同比增长。蛋禽饲料产量291万吨,同比增长6.1%,环比增长5.7%。肉禽饲料产量854万吨,同比增长10.5%,环比增长4.4%。水产饲料产量286万吨,同比下降10.4%,环比下降10.0%。反刍动物饲料产量112万吨,同比增长9.9%,环比增长9.6%。

2020年前三季度,饲料总产量18256万吨,同比增长7.8%。其中,受生猪产能逐渐恢复拉动,猪饲料产量5848万吨,同比下降0.3%,与2018年、2017年同期相比,分别下降22.8%、22.5%;由于家禽存栏处于高位,反刍动物养殖效益好、积极性高,蛋禽、肉禽、反刍动物饲料产量分别为2581万吨、6948万吨、890万吨,同比分别增长14.9%、15.9%、12.1%。

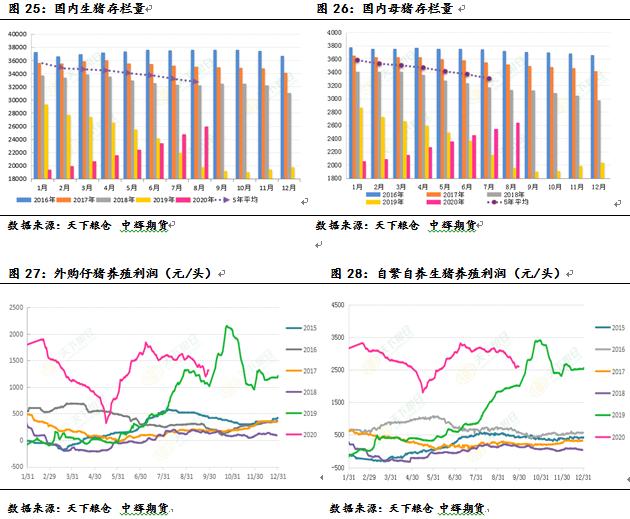

5.1 生猪存栏恢复预估

据农业农村部公布的八月最新数据显示,2020年8月全国生猪存栏环比增加4.70%,连续7个月增长,比去年同期增加31.30%。能繁母猪存栏环比增加3.50%,连续11个月增长,比去年同期增加37.00%。从月度存栏数据来看,生猪整体恢复尚可,有望年底实现政策目标。

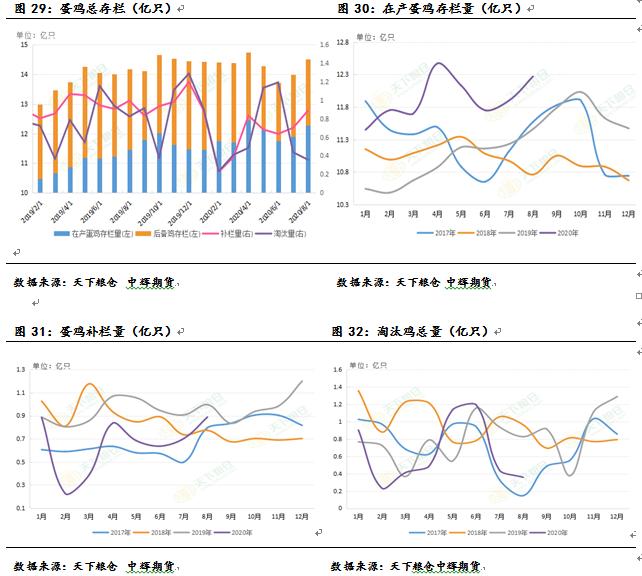

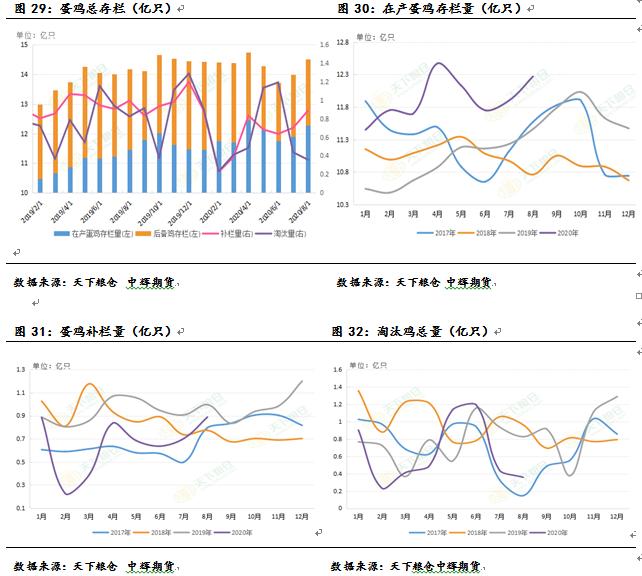

5.2蛋鸡市场情况

5.2蛋鸡市场情况

8 月份在产蛋鸡存栏量止降回升,整体存栏量继续处于高位,供应偏充裕,8月份新开产的蛋鸡主要是2020年3-4月份补栏的鸡苗,今年以来除2月份之外,鸡苗销售基本属于正常水平,3、4月份的鸡苗销量均明显增加,环比涨幅分别为65.25%、11.81%,且7月份下旬青年鸡销量显著增加,淘鸡方面,8月中上旬淘鸡数量不多,下旬虽然开始增加,但月内整体出栏量增加有限。

8月全国蛋鸡总存栏量在14.52亿只,较上月13.99增加了0.53亿只,增幅为3.79%,较去年同期14.19增加了2.33%;其中,在产蛋鸡存栏在12.27亿只,较上月11.90增加0.37亿只,增幅为3.11%,较去年同期11.46增加了7.07%;后备鸡存栏量在2.25亿只,较上月2.09增加了0.16亿,增幅为7.66%,较去年同期2.73减少了0.48亿只,减幅17.58%;8月份蛋鸡补栏量在8873万只,较上月7021万只增加了26.38%,较去年同期9956减少了10.88%;8月份淘汰量在3571万只,较上月4379减少了808万,减幅为18.45%,较去年同期8256减少了4685万,减幅为56.75%。

全国蛋鸡总存栏中后备鸡(120日龄以下)占比为15.5%,较上月14.94增加了0.56个百分比;产蛋鸡占比为84.5%,其中:120-180日龄比例为16.23%,较上月16.41减少了0.18个百分比;180-270日龄占比为27.71%,较上月27.6增加了1.11个百分比,270-450日龄27.77%,较上月的30.38减少了2.61个百分比,450日龄以上待淘老鸡比例为11.79%,较上月10.67增加了1.12个百分比。

6粕间价差及基差情况

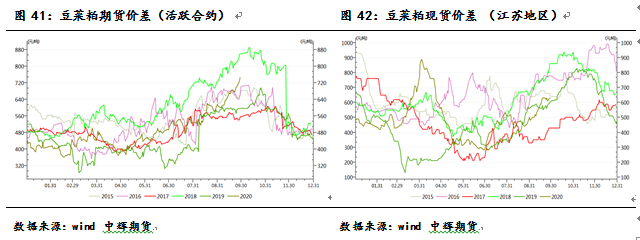

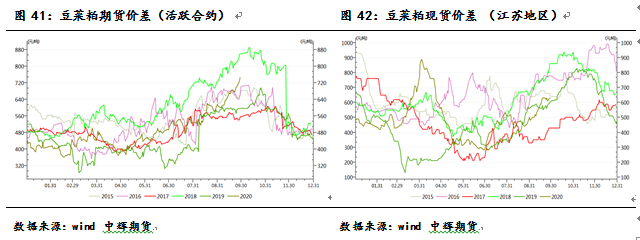

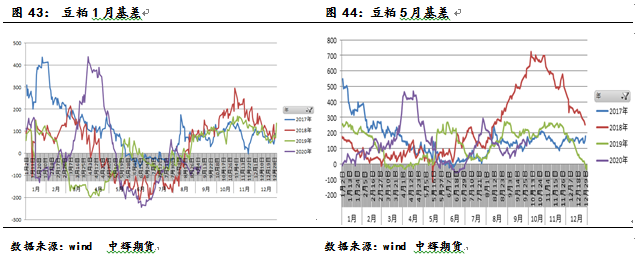

6.1三季度豆菜粕价差持续攀升

三季度,豆菜粕期现价差持续上行,截止目前,期货和现货价差均已逐步逼近前期高位水平,在美豆新豆上市前,原做多豆菜粕价差可暂时持有,但继续入场做多豆菜粕价差则需要谨慎,警惕四季度下跌拐点的出现。

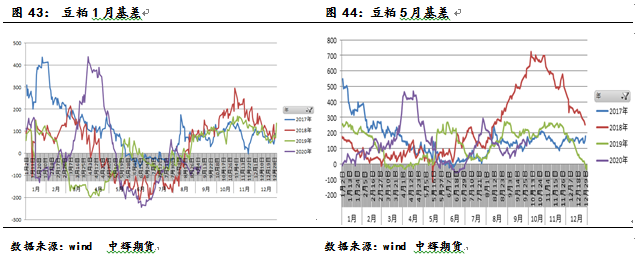

6.2现货需求支持豆粕基差止跌持稳

三季度豆粕基差冲高后回落,9月下旬逐步呈现止跌企稳回升态势。现货消费利多支持与美豆尚未收获上市利多基差走强,随着十月中旬美豆新豆上市,或对基差再度造成打压。近期关注美豆天气变化情况,若无碍,则需警惕基差回升后在十月中旬至11月出现基差回落拐点。整体来看,基差四季度或表现出先升后降的态势。对此,卖保客户需要注意。

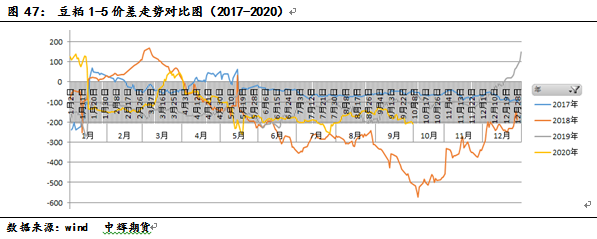

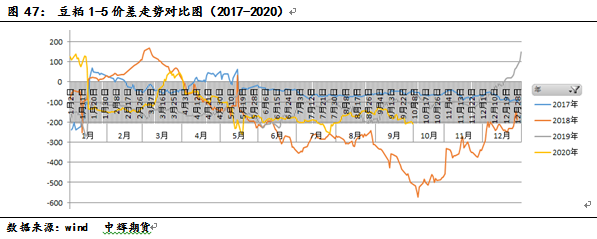

6.3 关注豆粕1-5价差反向套利机会

1-5价差在年中下探低位后逐步止跌。9月美豆天气升水炒作带动近月走强,1-5价差出现回落,但随着天气炒作降温及随之而来的美豆收获上市,豆粕1-5价差有望逐步止跌回升。如果拉尼娜天气持续,对南美大豆种植造成影响,则有望进一步推动5月合约走强。风险点则需要关注中美贸易进展是否顺利,是否会影响到南美大豆上市前中国对美豆的采购需求。

7后市关注要点

7.1 拉尼娜天气发生情况

美国气象局早在9月中旬便发布了拉尼娜气候预警,预计在12月至2021年2月发生概率达到75%。随后9月29日,澳大利亚气象局也宣布拉尼娜已经在太平洋形成,并将拉尼娜从预警状态升级为活跃事件,很可能至少持续到今年年底。按照往年拉尼娜发生的情况来看,美国和巴西大豆的影响在逐步减弱,这可能要归功于大豆的品质和技术升级。但阿根廷大豆产量影响通常较大,按照目前的情况来看,干燥的天气已经影响到了当地小麦的种植。按照往年的种植情况来看,阿根廷的大豆种植通常也从10月开始,二茬作物种植可以持续到1月份。所以,拉尼娜若持续发生,或对后期南美大豆产生影响,需要进一步跟踪和关注。

7.2 中加菜籽进口贸易情况

因加籽进口受限,国内菜籽供应偏紧,豆粕对菜粕形成了较大程度上的替代。如果加籽进口出现松动,或进口再度打开,将不利于豆粕的消费预期,届时或对豆粕价格产生打压作用。如果加籽进口继续受限,菜粕走势将继续呈现跟随性行情。

8双粕市场价格展望

美豆丰产基本确定,但美国总统选举对中美贸易进展产生一定不确定性,加上拉尼娜气候的持续发酵,或导致后续南美大豆产量遭受影响。供应端的不确定性注定给下年度豆类市场价格带动扰动。

另一方面,从需求的角度来说,四季度生猪存栏仍有持续恢复,下游饲料消费的好转有利于豆粕消费的增长,但国内短期供应亦预期稳定,按照目前到港船期大豆来看,四季度大豆供应可以满足国内的豆粕消费需求。美豆丰产基本确定,但美国总统选举对中美贸易进展产生一定不确定性,加上拉尼娜气候的持续发酵,或导致后续南美大豆产量遭受影响。供应端的不确定性注定给下年度豆类市场价格带动扰动。

但是,需要注意的是,如果美豆进口出现问题或者南美大豆造成天气减产,那么则是另一个维度上的豆粕价格的推动和炒作。

菜粕目前依然受到加籽进口受限影响,供应偏紧,但消费端也受到了一定替代,四季度属于传统水产淡季,一定程度上也遏制了菜籽粕的消费和需求。整体走势将继续跟随豆粕行情波动。如果加籽进口恢复,对豆菜粕期价均会有不同程度的利空影响。

从技术层面来看,豆粕01合约四季度有望维持2850元以上偏强震荡运行格局,3个月内上档阻力3400元。短期看多关注20日均线的持稳情况,若失守3000元则短期走势有转入震荡整理要求,下档支持2850元、2730元。届时期价或有下探2750元甚至2600元方向寻求支持的要求。菜粕01合约四季度有望维持2250元以上区间运行为主,3个月内上档阻力2640元。