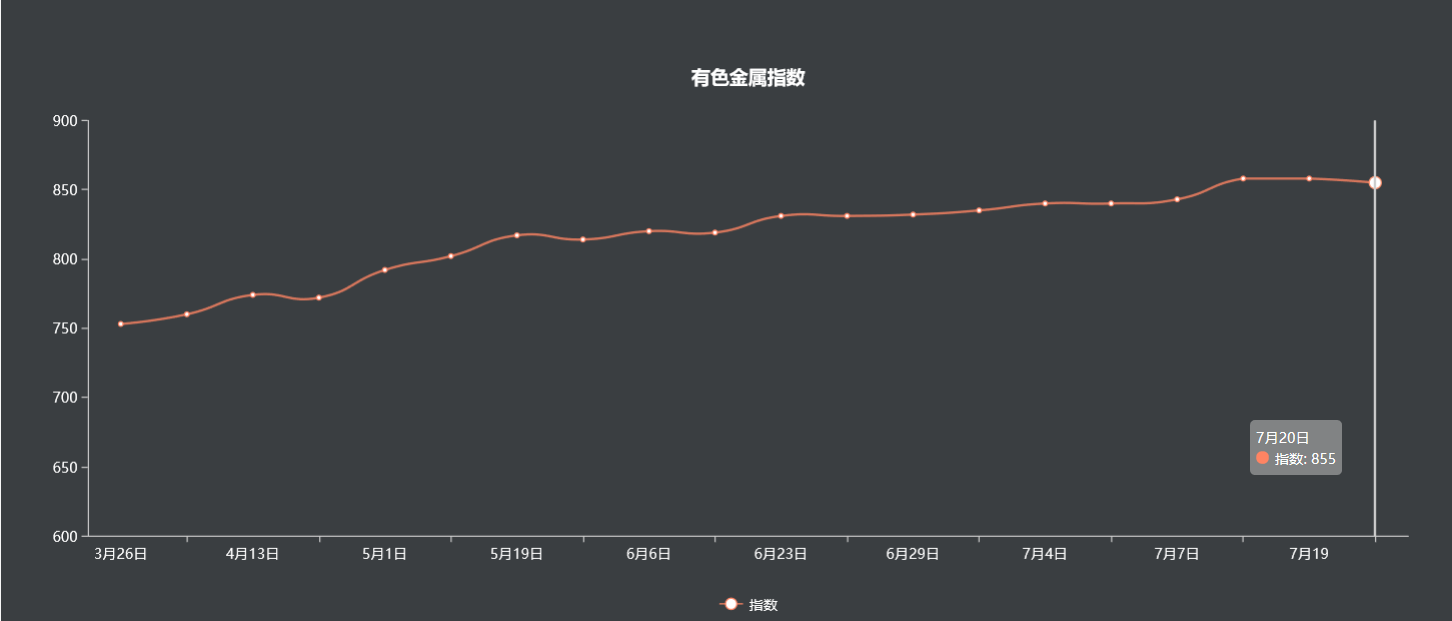

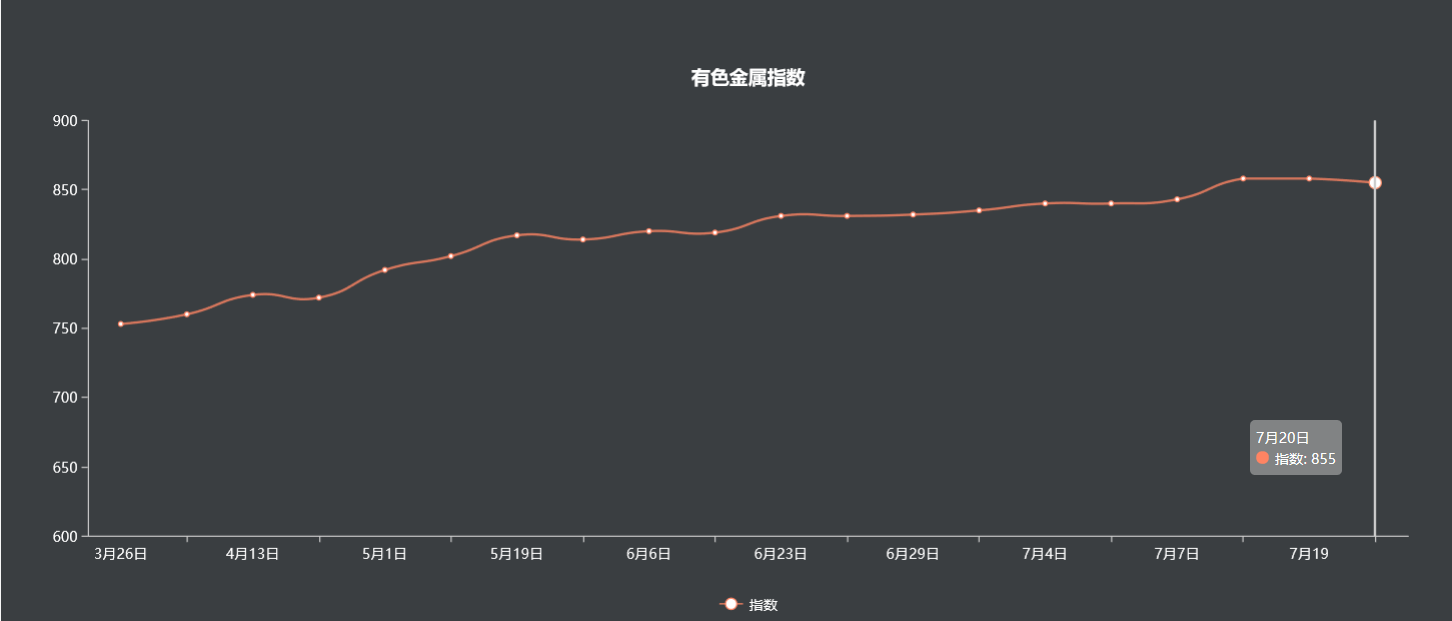

7月20日有色指数为855点,较昨日下降了3点,较周期内最高点1005点(2012-01-31)下降了14.93%,较2015年11月24日最低点607点上涨了40.86%。

外媒7月20日消息,投行花旗(Citi)周一预计,2020年铜的均价将为每吨5,848美元,2021年为每吨6,550美元。

该行称,2020年铝均价料为每吨1,635美元,2021年降至1,900美元。

2020年铅均价料为每吨1,805美元,2021年升至1,975美元。

2020年镍均价料为每吨12,860美元,2021年升至13,750美元。

2020年锌均价料为每吨2,110美元,2021年达到每吨2,215美元。

期堂数据

期堂数据

沪铜

期堂数据

期堂数据

周评

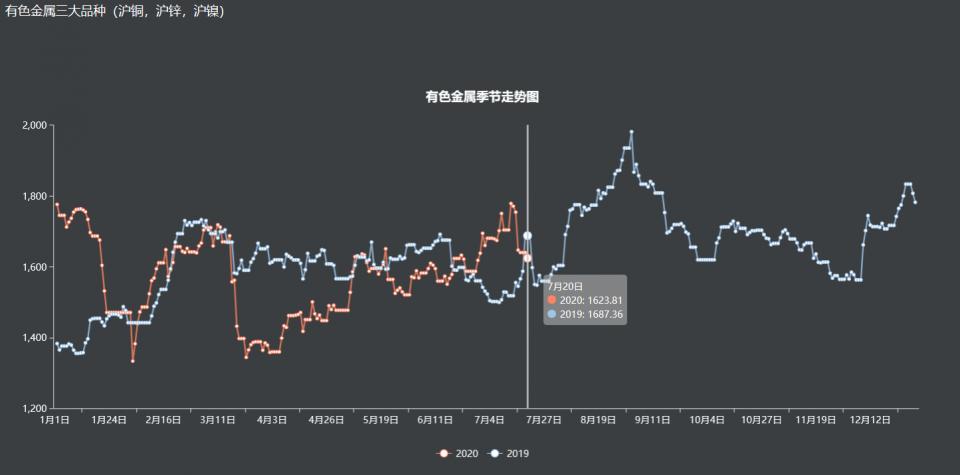

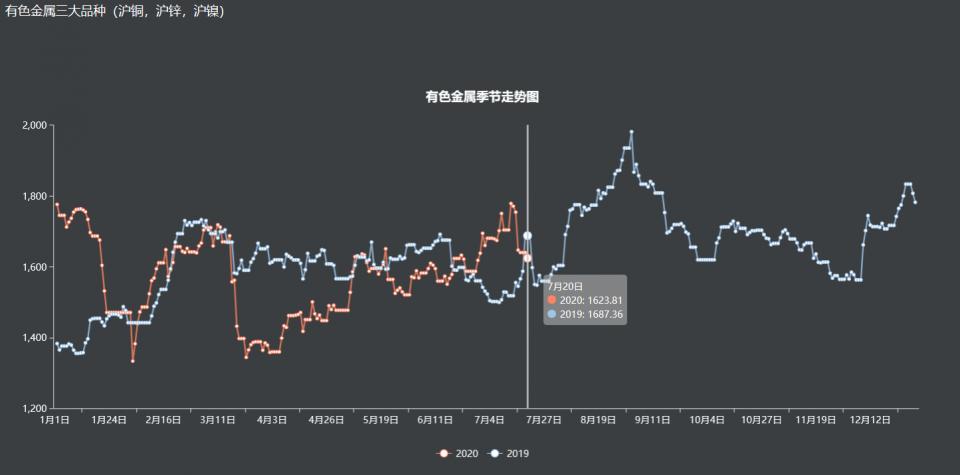

美国扩大对华为制裁举措,并且干涉中国涉港问题、南海争端,导致两国紧张关 系加剧,市场担忧情绪再起;同时当前下游需求进入传统淡季,加之经费价差持续扩大,废铜替代作用逐 渐显现,铜价上方阻力增大。不过中国二季度 GDP 增速由负转正,全球刺激政策以及经济复苏趋势,市场 情绪仍有回暖预期;同时南美受疫情扰动持续,预计三季度铜矿供应紧张仍持续,铜冶炼产量将继续受抑;加之近期铜价回调,沪铜库存入库减缓,铜价有企稳态势。现货方面,下游消费跟随贸易商继续有所改善, 沪期铜今日低位回升,市场信心有所回暖,买盘相应提升。展望下周,预计铜价震荡偏强,铜矿供应趋紧, 沪铜库存出现回落。

日评

1、基本面:宏观层面来看,欧元区6月制造业PMI终值47.4,较前值回升了8个百分点,英国6月制造业PMI终值50.10,较上月回升9.4个百分点,美国6月ISM制造业PMI录得52.6,较上月回升9.5个百分点,欧美6月制造业PMI持续回升,部分国家迅速反弹至扩张区间运行,中国6月官方制造业PMI为50.9,预期50.4,前值50.6,制造业PMI超预期回升,继续处于荣枯线上方,其中新订单指数连续两个月回升,新出口订单指数回升幅度较大,市场需求得到改善,企业生产动力有所增强。;偏多

2、基差:铜现货价格:51370 最近期货 2007 :51400 基差:-30 -0.06% 主力合约2008:51370 基差:0.00 0.00%;偏空

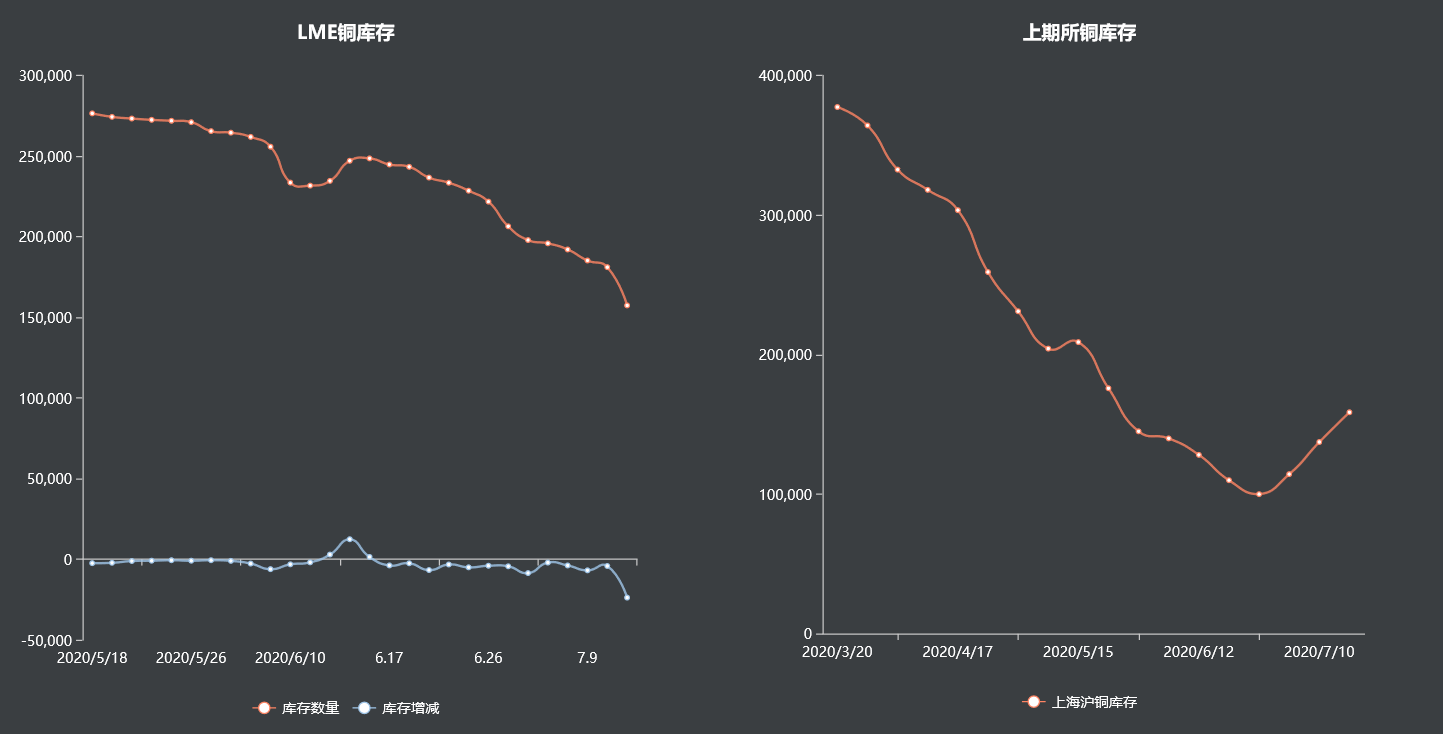

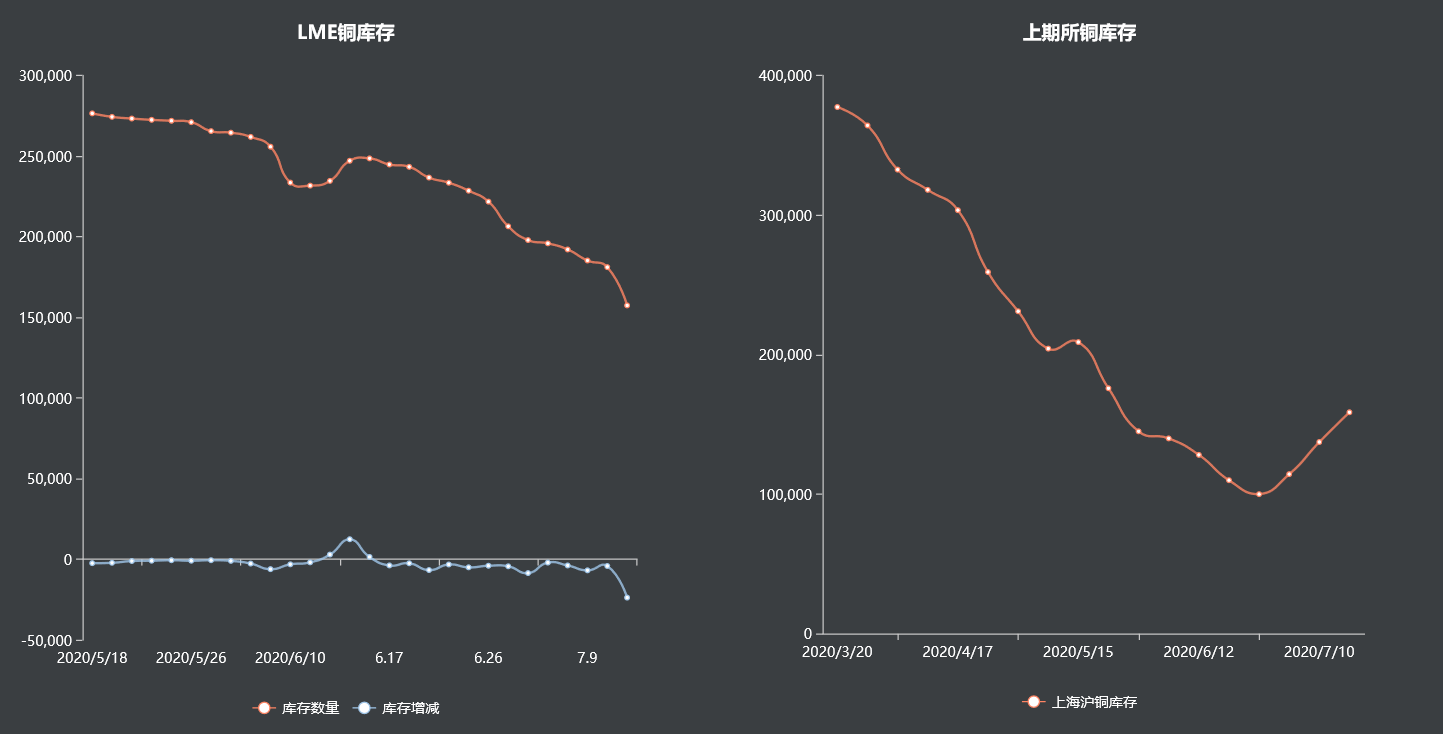

3、库存:7月17日LME铜库存减2450吨至157350吨,上期所铜库存较上周增21311吨至158647吨;中性。

4、盘面:沪锌主力 2009 合约连续稳健拉升,但近期出现较大幅度的回调;中性

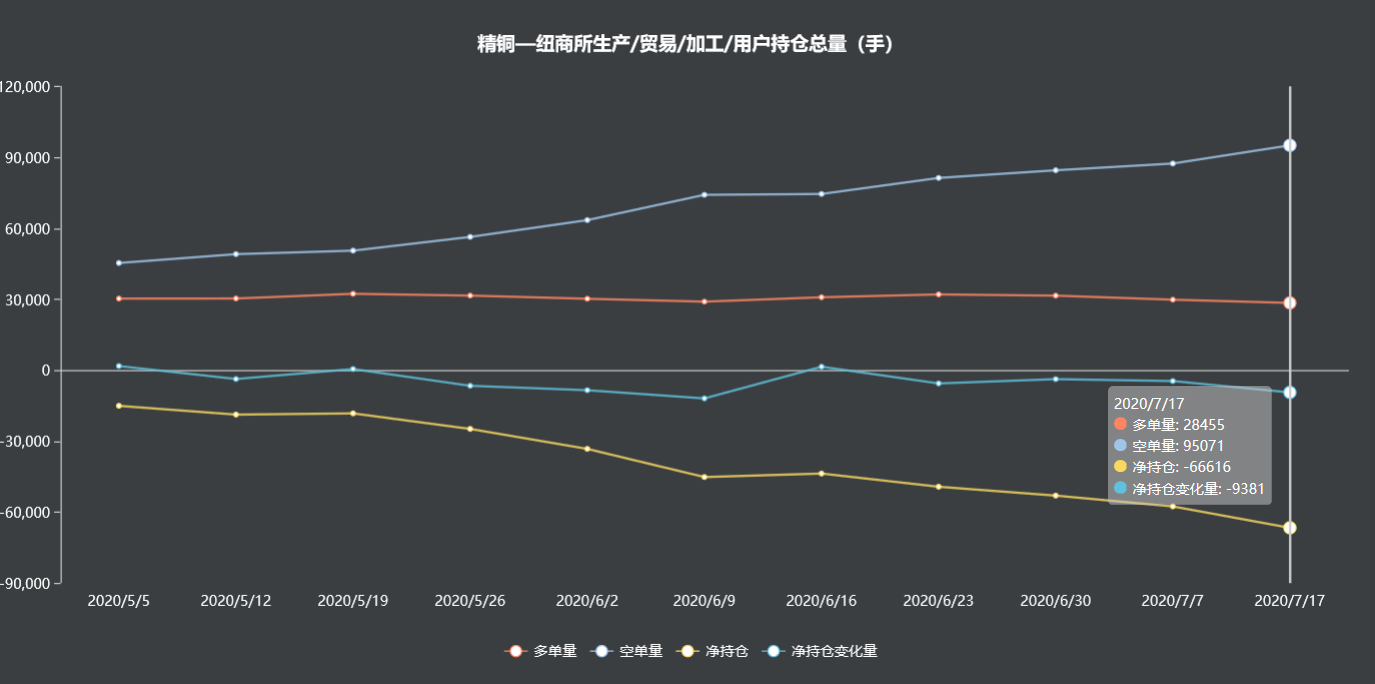

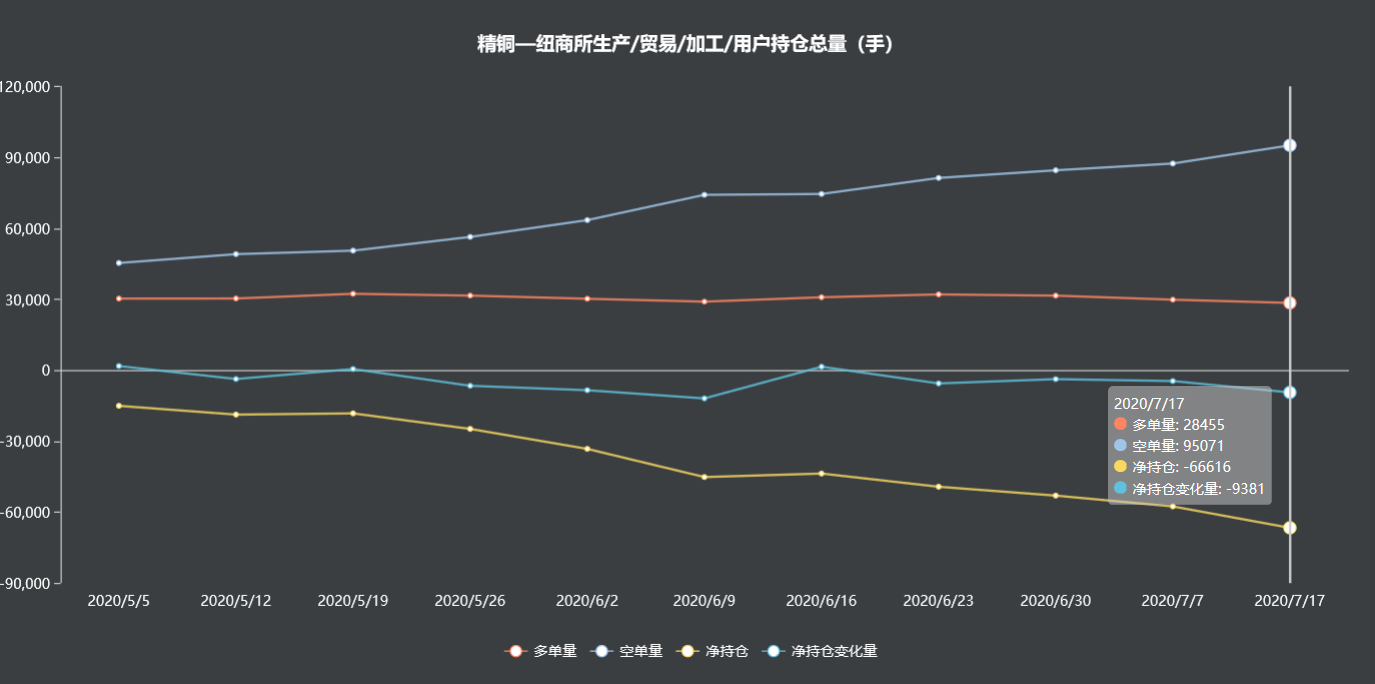

5、主力持仓:主力净多仍大于净空;偏多

6、技术预期:日线级别指标已经开始出现承压回落,期价带动回调仍受支撑与10日均线;偏多

7、结论:铜供给对于价格仍有较强支撑,国内消费的改善情况良好,房地产,基建,家电领域支撑铜需求效果显著,加之海外需求仍处于恢复阶段,铜价基本面无明显多空因素影响,铜价回调整理一段时间后仍有继续向上的动能。需要注意的是再国全球宽松和南美供应偏紧背景下,中美再起波澜,沪铜继续回落调整,沪铜2009需要观察期价10日均线下的支撑表现,配合日线级别指标调整结束后在进场多单操作。

沪锌

期堂数据

期堂数据

周评

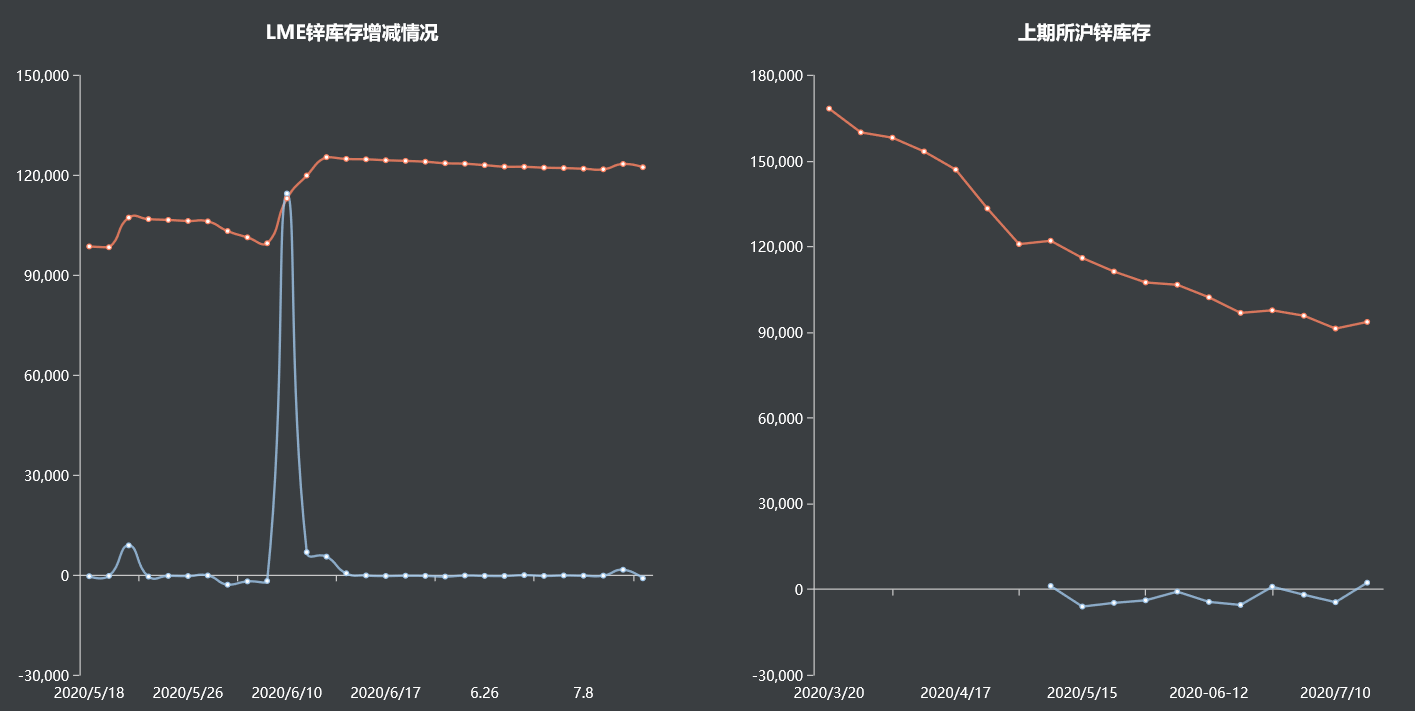

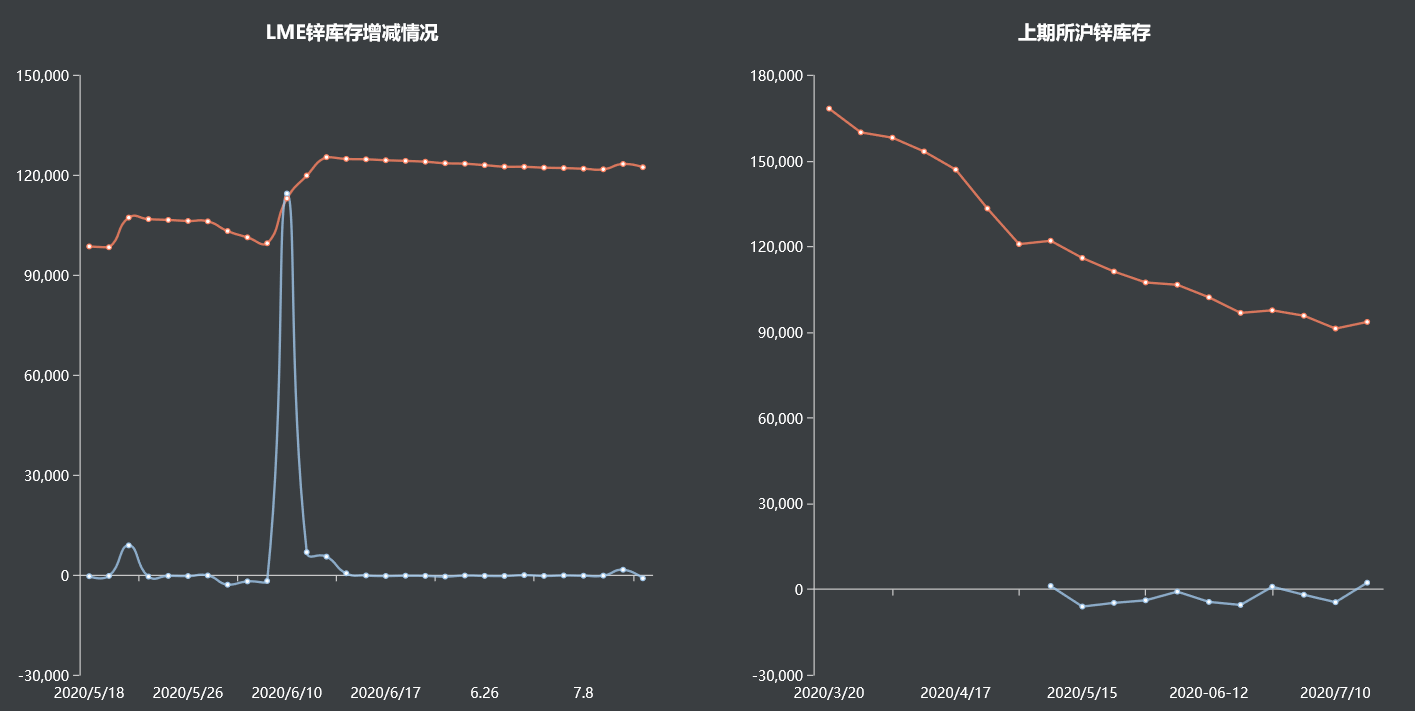

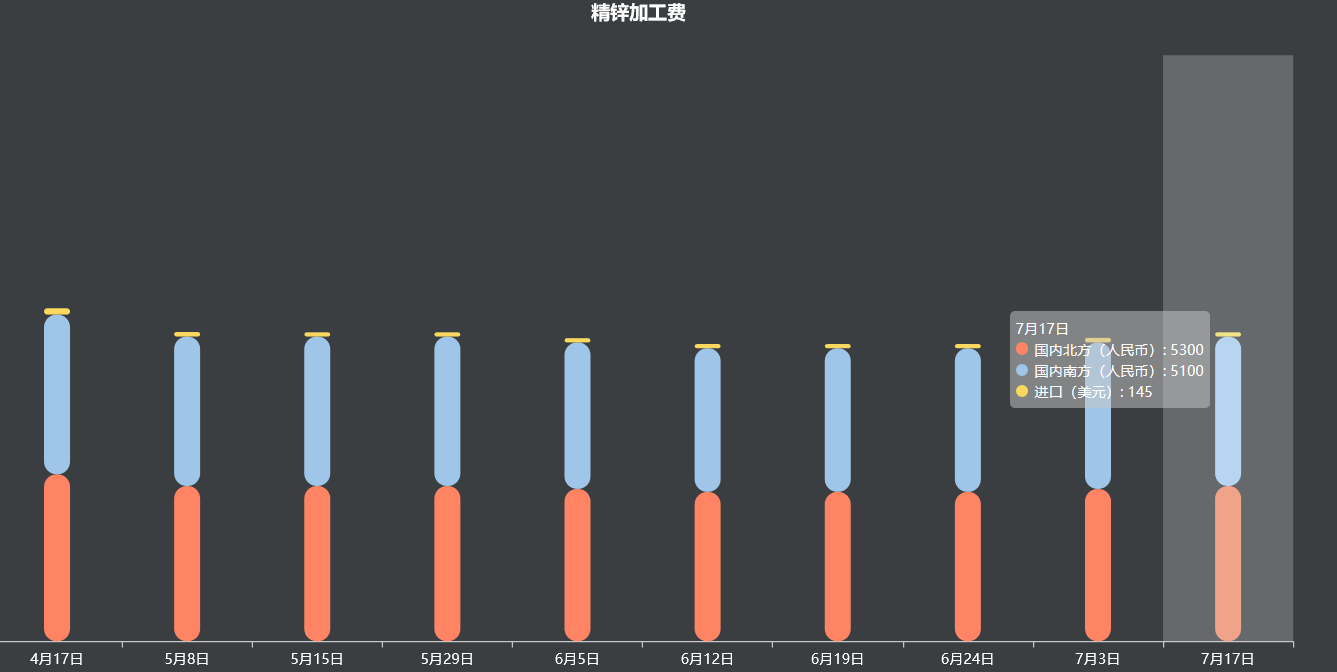

本周沪锌主力 2008 合约冲高回落,一度触及去年 11 月 18 日以来新高。周初随着股市高位企稳,市场乐观情绪犹存。而海外疫情持续,市场对于经济重启担忧犹存,美指 延续跌势亦为基本金属构成提振。不过随着中美不确定性关系再起,多头获利了结,中国 A 股大幅 回调,资本外流使得市场乐观情绪减弱,基本金属跟随下滑。基本面上,市场国产流通货相对偏紧, 贸易商间交投贡献主要成交,市场接国产意愿较高,成交表现尚可,下游逢跌按需采购,总体成交 略有转好。展望下周,宏观面内稳外忧,需关注锌市基本面变化对锌价的支撑作用。

日评

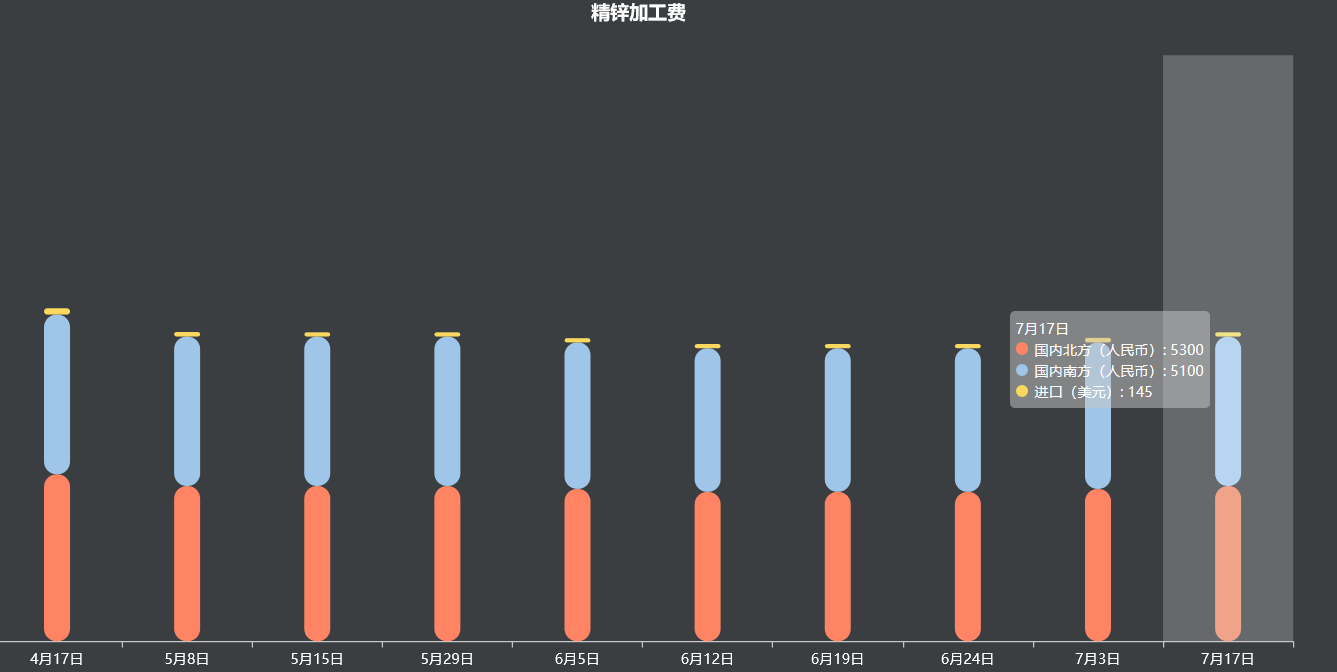

1、上周锌在情绪资金的推动下估值出现快速修复,但本周宏观情绪出现拐点,市场风险偏好开始走弱,锌价难免出现高位回调。当前锌终端的消费承受能力仍有较为有限,现货升水开始持续走弱,高价对下游消费制约明显;偏空

2、基差:锌现货价格:18270 最近合约 2007 :17665 基差:605 3.31% 主力合约2008:17625 基差:645 3.53% ;偏多

3、库存:库存:7月17日LME铜库存减2450吨至157350吨,上期所铜库存较上周增21311吨至158647吨;中性

4、盘面:盘面成交上空占比大于多头。;偏空

5、主力持仓:沪锌主净空大于净多;偏空。

6、技术预期:日线级别指标回调已经开始逐渐扩大。;偏空

7、结论:精炼锌供应仍维持稳中偏弱的基调。基建和地产的改善将对锌终端消费产生支撑,但当前外需复苏乏力,合金消费及出口下滑对整体锌消费形成拖累,结合技术上锌指标承压明显,整体有色板块有望形成共振,因此锌期价不具备连续上涨条件,小级别小幅反弹至17800上方承压即可进场空单操作。

沪镍

期堂数据

期堂数据

日期 仓单库存 现货库存(镍板) 现货库存(镍豆) 保税区库存 总库存

07-10 2.88 1.13 0.29 1.25 5.54

07-17 3.00 1.24 0.27 1.30 5.81

周度变化 ↑0.13 ↑0.11 ↓0.02 ↑0.05 ↑0.26

周评

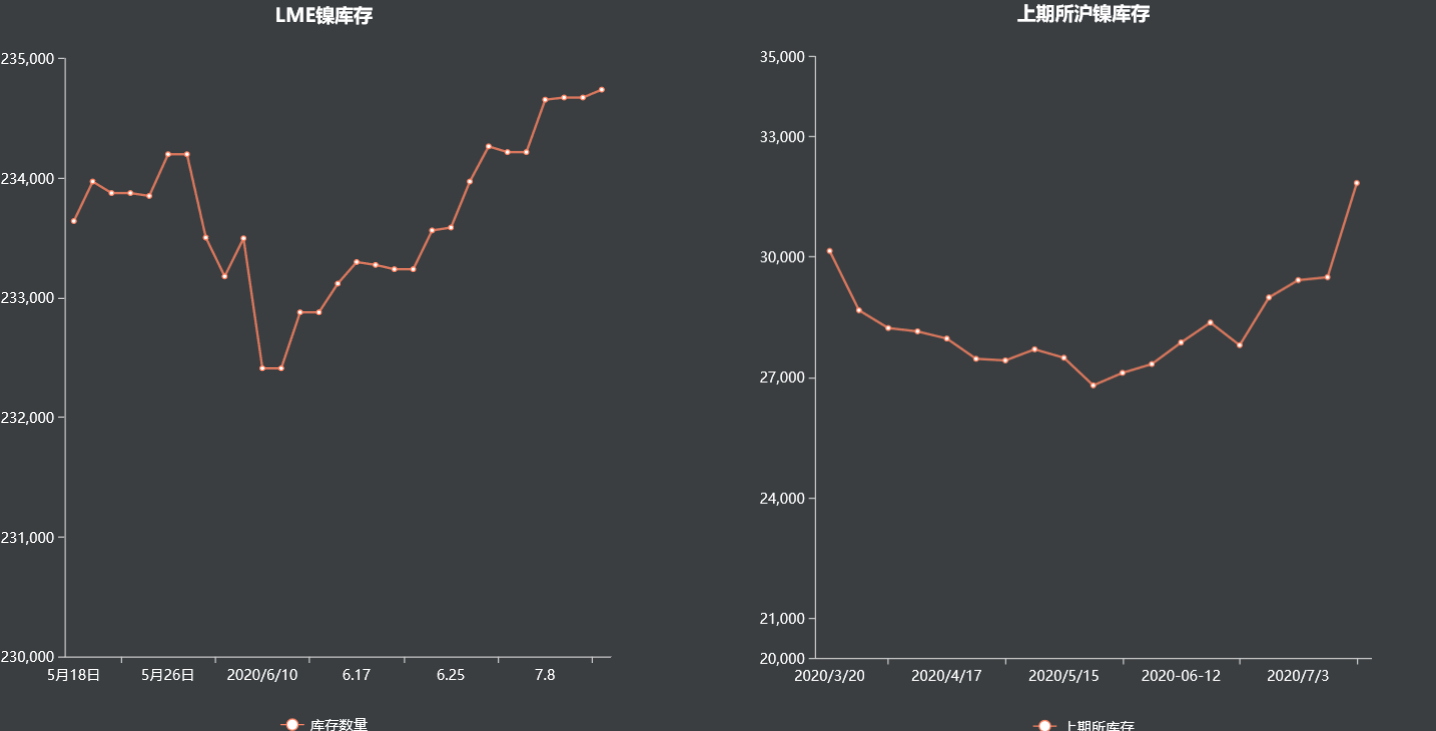

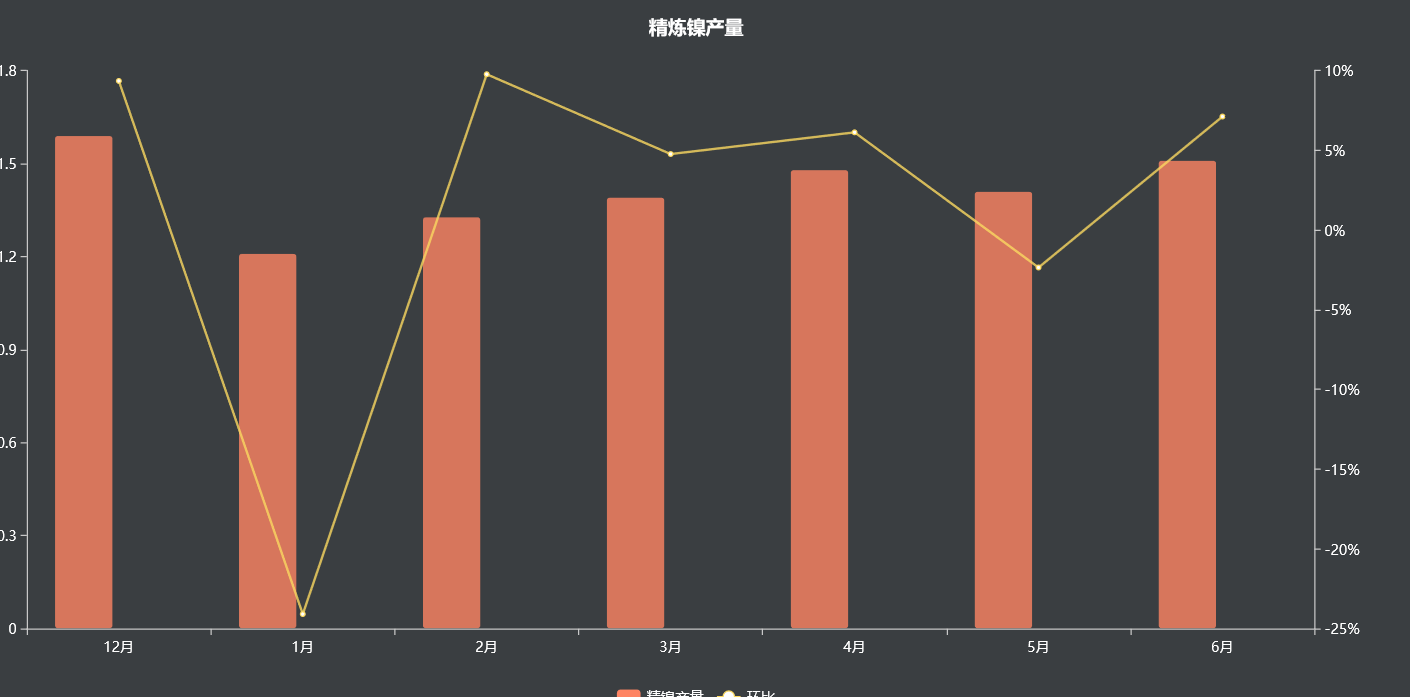

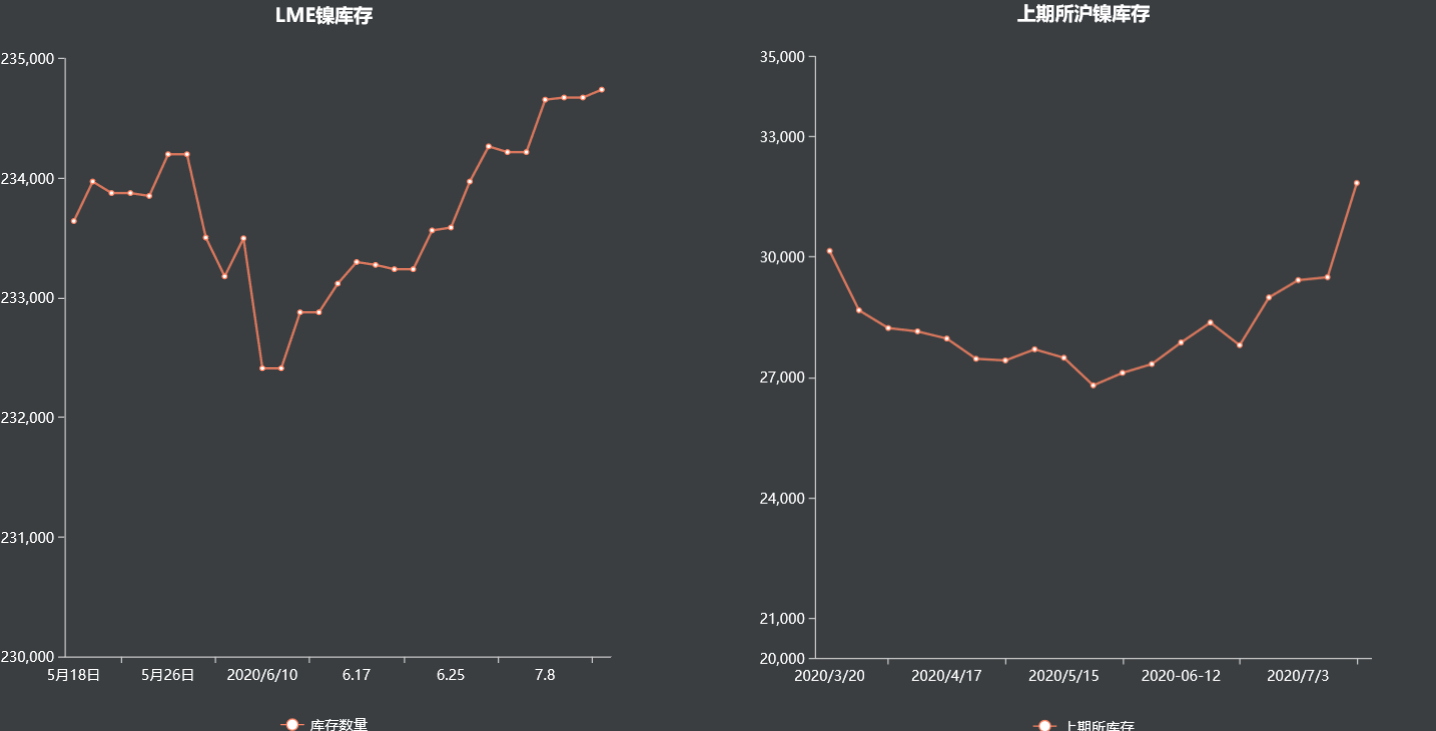

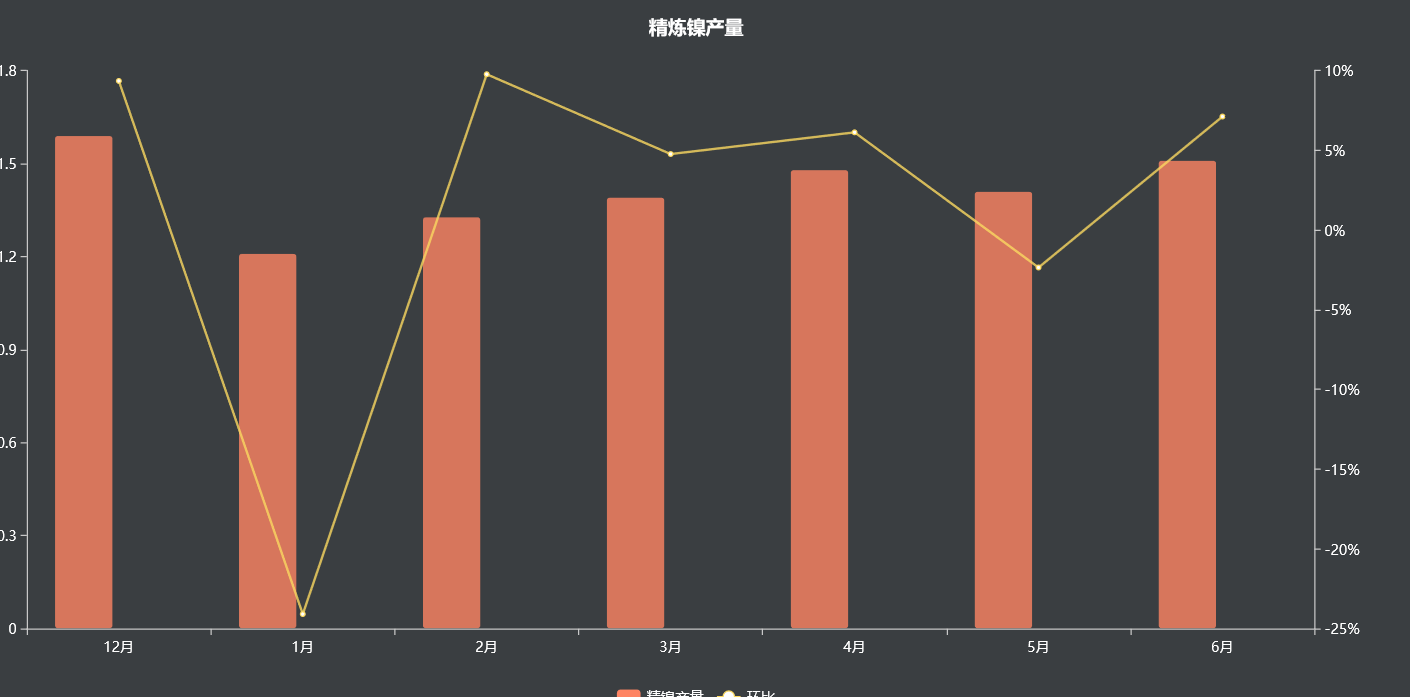

中美紧张局势升温,令市场担忧情绪再起;同时国内镍矿港口库存止降企稳, 刺激国内镍铁产量逐渐回升,加之印尼镍铁产量持续释放,镍铁供应呈现宽松趋势,对镍价形成压力。不 过镍矿采购需求增加使得镍矿仍有所上调,成本支撑较强下导致镍铁价格表现坚挺;并且电解镍厂也因检 修以及原料紧张而减产;加之下游不锈钢厂因利润修复,排产意愿有所增加,需求整体有所好转,对镍价 支撑较强。现货方面,金川镍经过昨日需求有一定释放之后,今日市场采购气氛已经转淡,成交量有限。展望下周,预计镍价震荡上涨,镍矿价格偏强,下游需求尚可。

日评

1、基本面:基本面来看镍市处于季节性淡季,上游菲律宾镍矿、印尼镍铁逐步宽裕,而下游不锈钢企业因利润压缩减产预期升温,目前钢企备库较为充裕采购意愿减弱,与电解镍价有较大幅度背离;偏空

2、基差:镍现货价格:104150 最近期货:2008 104930 基差:-780 -0.75% 主力合约2010:105630 基差 :-1480 -1.42%;偏空

3、库存:LME库存234738,-222,上交所仓单30008,-24;中性

4、盘面:沪镍2010空头占比大于多头。偏空

5、主力持仓:主力净空大于净多,偏空

6、技术预期:沪镍指标回调幅度较大,短周期仍会继续。;偏空

7、结论:矿库存继续下降,矿价依然坚挺,还没有到回调的时候,成本支撑依旧。镍铁价格小幅反弹,修复电解镍的升贴水。电解镍产量上升,需求部分有所改善,但还没有达到比较好的水平。不锈钢库存小幅回落。近期总体来看,镍价走势与股票指数差不多,市场情绪比较重要。基本面还是不乐观,与宏观背离的情况还需要修复,结合期货盘面镍虽然在回调,但仍运行在均线排列支撑之上,空单回调可能会较为坎坷,短周期板块共振回调的话,镍有机会向下突破,前期空单继续持有,小级别106500仍可轻仓进场空单操作。