股指

前一交易日沪深两市微幅低开,日内红盘窄幅震荡,大小票再度出现分化。题材股在连续杀情绪后出现回暖,而多只行业龙头股却创下年内新低。整体来看,高位高景气的锂电、半导体板块并未回调,龙头公司屡创新高,与价值股形成鲜明对比。双创50ETF今日上市后,科创板和创业板龙头个股会吸引被动资金配置,与主板涨幅差距短期内或将进一步拉大。截至收盘,上证指数上涨0.44%报3534.32点,深证成指涨0.33%,创业板指涨0.55%报3352.12点,科创50大涨2.45%,上证50逆势收跌0.1%。两市连续三个交易日成交额突破万亿,北向资金全天单边净买入59.19亿元,结束连续三日净卖出态势。7月2日沪深两市融资融券余额为17681.99亿元,较前一交易日回落了近60亿元。

期指各主力合约走势出现分化,IF和IC震荡走强,IH震荡走弱。期指各主力合约成交量有较明显回落,持仓量也有小幅回落。基差方面各主力合约均小幅贴水标的指数。

消息面:据报道,7月5日,华夏基金、嘉实基金、易方达基金、南方基金、招商基金旗下的中证科创创业50ETF分别在上交所、深交所上市交易。同日,天弘基金、鹏扬基金和兴银基金旗下的中证科创创业50指数型证券投资基金发行,为场外投资者提供了参与双创投资的工具。此外,华宝基金、富国基金、国泰基金和银华基金旗下的双创ETF将于7月6日、7月7日陆续上市。第二批获批的双创ETF也蓄势待发。合计不低于200亿元的资金涌向科创板、创业板的龙头企业。从盘面情况看,5只产品开盘均上涨,随后冲高回落,午盘小幅反弹,盘中交投活跃。截至收盘,5只双创ETF全部上涨,涨幅均在1%以下。从成交情况看,5只双创ETF全天总成交约39亿元,但单个品种成交分化明显。(评:双创50指数不是简单地将创业板和科创板进行双拼,而是从两大板块优中选优。从指数过往表现来看,双创50指数自基日2019年12月31日起至2021年7月2日,区间涨幅达115.87%,远超创业板指数和科创50指数的同期表现。)

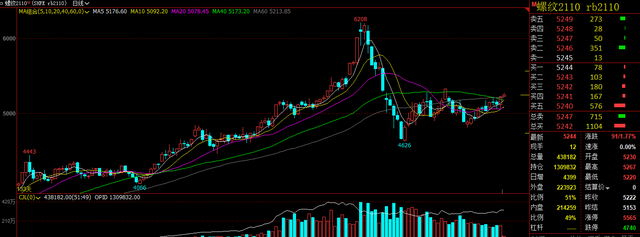

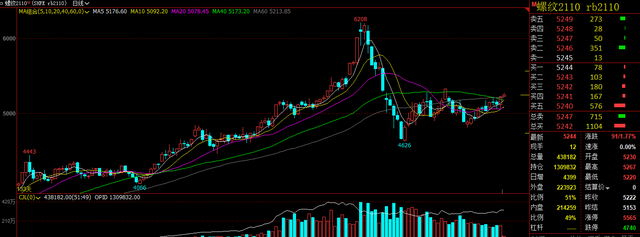

螺纹、铁矿

上一交易日,螺纹钢、铁矿石期货主力合约大幅反弹。现货价格方面,唐山普碳方坯最新报价4890元/吨,上海螺纹钢现货价格在4860-4890元/吨,上海热卷报价5440-5460元/吨,PB粉港口现货报价在1520元/吨。从供需格局来看,螺纹钢需求旺季已经过去,现货市场成交转弱;库存进入积累周期,库存总量处于历史同期最高水平;螺纹钢期货的驱动是向下的,建议投资者背靠阻力位尝试建仓空单。不过,短期而言,政策信息对市场走势的影响仍然较大,近日市场较为关注唐山地区限产措施,提醒投资者关注风险。铁矿石自身基本面没有明显矛盾,但铁矿石价格处于历史高位、存在高估嫌疑,后期走势或以跟随成材为主。

焦煤焦炭

上一交易日,煤焦主力合约在30日均线和60日均线上方企稳后强势反弹,涨幅均超过3%。下游消费看,尽管成材库存高企,但华东梅雨季节进入尾声,地方债的发行在不同省份开始发力,市场对消费转暖有所期待。前期限产检修的钢厂开始复产,山西地区14家钢厂高炉日产能利用率为69%,前期停产影响铁水总量在47.68万吨;唐山地区大部分钢企高炉复产,并开始执行7月2日—12月31日的限产30%的政策,产能利用率将提升至74%左右,周度环比上升60.31%。尽管焦化厂也进入到复产阶段,但短期市场对于需求端的利好反应更为关注。维持短期乐观的看法,但中期仍面临下跌压力。

原油

昨日收盘,SC主力合约涨0.75%,收471.6。夜盘结束,WTI和布伦特原油分别涨1.30%和1.22%,收75.33和77.10。OPEC+内部分歧仍在,虽经历了持续数日的艰难谈判,欧佩克+仍未能就增产达成一致协议。欧佩克+代表周一表示,该组织已取消原定于周一举行的会议,尚未确定下一次举行会议的时间。这意味着,欧佩克+将继续维持现有的产量水平,不会增加产量。需求端,美国炼厂加工总量平均每天1611.2万桶;炼油厂开工率92.2%。美国汽油产量日均993万桶,比前周增加5%,为一年多来新高点。供应端,OPEC+严格执行减产计划,美国石油和天然气活跃钻井总数增加5座至461座,美国原油日均产量1110万桶,比前周日均产量减少10万桶,比去年同期日均产量增加70万桶;美国原油日均产量1100万桶,比去年同期低0.5%。库存方面,EIA数据显示,截至6月18日当周,美国原油库存量4.5906亿桶,比前一周减少761万桶;美国俄克拉荷马州库欣地区原油库存4172.1万桶,比前一周减少183万桶。美国汽油库存量比前一周减少293万桶;馏分油库存量比前一周增加175万桶。OPEC+会议虽然仍未达成一致意见,但预测OPEC+未来5个月的产量仍将是稳步小幅增产,原油基本面仍将处于供应偏紧的状态。

能化—PTA

昨日收盘,PTA主力合约大涨3.36%,收5296,夜盘,涨1.95%。7月份主流生产厂家挂牌价格在5200—5400元/吨。供给端,仪征化纤65万吨PTA装置6月25日检修,计划7月5日左右重启,洛阳石化32.5万吨PTA装置检修,逸盛大化225万吨及375万吨碱洗降负荷,PTA开工率降为80%。需求端稳定,近两周来看,7月上旬恒逸海宁新材料50万吨聚酯计划投产;7月新凤鸣平湖项目60万吨聚酯计划投产,具体日期未定,综合来看聚酯开工负荷在90%附近。库存方面,平均库存天数为4.0天。目前PTA现货产销基本平衡,库存量相对平稳。下游切片市场商谈气氛较好,江浙地区和华南地区工厂报价多上涨,主流成交重心区间较上一工作日上涨100-150,整体来看,成本支撑走强,且聚酯厂家逐步跟涨,价格传导趋于顺畅,PTA现货市场,贸易商惜售情绪增加,主力供应商出货为主。需求向好,PTA看涨。

化工--PVC

上一交易日,PVC大幅上涨逾2%,夜盘小幅收涨,收至8835点;近日PVC高位震荡后大幅上涨;短期预计高位震荡,中期供需面有转弱预期;据卓创资讯统计数据显示,2021年6月PVC粉产量193.157万吨,较5月份产量增加4.38万吨,同比增加27.77万吨,预计7月产量将持稳,下游需求在雨季、限电等因素下会有所走弱;最新数据显示库存去化有所放缓,预计7月库存可能会有所累积;近期电石价格持稳,变化不大;短期内维持震荡,目前处于震荡区间上沿,建议尝试逢高抛空,分批建仓;电石法PVC华东地区主流价9060-9140元/吨,PVC华东地区乙烯法9200-9200元/吨;电石送到价4750-5120元/吨;截至7月5日,华东及华南样本仓库总库存13.98万吨,较6月25日减少3.59个百分点,同比减少49.37个百分点;PVC整体开工负荷85.46%,环比提升1.5个百分点;其中电石法PVC开工负荷86.01%,环比提升1.43个百分点;乙烯法PVC开工负荷83.3%,环比提升1.75个百分点。

化工--天然橡胶

上一交易日,天胶涨逾3%,夜盘延续涨势,收至13275点;夜盘商品整体氛围向好,橡胶持续反弹上行;6月我国重卡预计销售15.3万辆左右 环比下降6%,符合预期,预计将持续环比下滑;山东地区之前停产的轮胎企业陆续启动,开工率回升;海南物候正常;国内原料价格以及泰国原料价格走低,6月浓乳价格持续下行;国内轮胎替换市场表现低迷,出口市场预计后市仍存韧性对胶价有支撑;建议单边多单持有;全乳胶上海报价为12800元/吨,上涨300元/吨;越南3L上海报价为12700元/吨,上涨350元/吨;泰国烟片山东报价为18950元/吨,上涨275元/吨;截止6月30日,山东地区全钢胎开工率为60.80%;半钢胎开工率为56.99%;库存方面,青岛保税区内库存8.72万吨,较上期走低0.33万吨,一般贸易库存45.52万吨,较上期减少1.32万吨,去库化持续;上期所橡胶库存仓单17.5万吨,20号胶库存仓单5.9万吨。

有色--铜

昨日,上海市场电解铜对沪铜2107合约报升水200-150元/吨;广东市场电解铜对沪铜2107合约报升水50-60元/吨;华北市场电解铜对沪铜2107合约报贴水180-80元/吨,现货市场交投清淡。CSPT小组敲定三季度铜精矿加工费指导价55美元/吨及5.5美分/磅,高于一季度指导价,表明铜精矿供应环比趋松,但海外铜矿供应仍存隐患,冶炼厂检修密集期终于兑现,电解铜月度产量小幅下降;消费方面,废铜制杆企业开工率维持高位,汽车和电子行业的高景气度继续带动铜板带箔的开工率,精铜制杆行业或将呈现淡季不淡的状态,原材料价格易涨难跌挤压生产利润,铜管行业的消费淡季恐将提前来临。上周国内电解铜社会库存下降5900吨,保税库存增加5800吨,近期持续回调的铜价使得社会库存进入去库周期,加之美国经济仍具有上涨空间,欧洲经济开始复苏,料全球电解铜低库存情况具有可持续性。另外,抛储量货源流出,且宏观情绪较谨慎,建议先维持观望。

有色--锌

昨日,上海市场0#锌普通品牌对沪锌2108合约升水200-230元/吨;广东市场0#锌主流报价对沪锌2108合约升水140-180元/吨;天津市场0#普通锌对2107合约报贴水10元/吨到升水20元/吨,下游采买意愿低。国内锌精矿供应趋松,云南限电结束,料7月锌锭产量持续增加;消费方面,锌消费边际弱化,但锌锭社会库存出现累库迹象,叠加国储货源流出,分流下游消费需求,社会库存的拐点或提前到来。上周锌锭社会库存下降3600吨,保税库存下降800吨。供应恢复,抛储货源流出,而消费预期转弱,锌价修复驱动略显不足,建议轻仓试空。

有色--铅

昨日,上海市场电解铅对沪铅2107合约报贴水60元/吨,再生铅报大贴水出货,现货成交仍较弱。铅精矿供应依然紧俏,加工费继续下滑,但再生铅新扩建项目产量持续爬坡,叠加原生铅检修恢复体量较大,料锭端供应压力将持续增大,而今年入夏偏晚,或延缓消费旺季到来。上周铅锭社会库存增加5200吨。近期矿供应短缺问题较严重,但铅锭供应压力较大,社会库存高企,矿紧锭松的矛盾较突出,基本面偏弱,待被动跟涨现象消退,可逢高试空。

农产品--豆粕

美豆休市。国内方面,本周油厂压榨量回落处于同期较低水平。当周油厂豆粕库存增加至较高水平,下游生猪养殖亏损继续扩大。港口大豆库存回升处于历史高位。4月全国能繁母猪存栏继续回升。中国饲料工业协会数据显示,5月份全国工业饲料总产量2579万吨,环比增长5.3%,同比增长26.7%。其中,猪饲料产量1103万吨,环比增长1.2%,同比增长79.7%;蛋禽饲料产量267万吨,环比下降0.3%,同比下降6.4%;肉禽饲料产量825万吨,环比增长4.6%,同比增长1.5%;水产饲料235万吨,环比增长51.7%,同比增长19%。现货方面,连云港3720,跌30。

农产品--油脂

美豆油休市。马棕周一连续第五个交易日上涨,受活跃出口需求提振,但6月产量及月末库存上升的预期限制升幅。加菜籽周一大跌,终止连续十日的涨势,因预估显示美国中西部地区将迎来有利降雨,交易商预计美国市场周二恢复交易时将下跌。国内方面,豆油库存环比增3.5%,棕榈油库存周环比下滑7.3%,菜油库存周环比增9.5%。现货方面,广东棕榈油8780,涨50,张家港一级豆油9130,跌20。

农产品--棉花

上日,外盘ICE棉花停盘;国内连续增仓大幅上涨,创近期新高,相对于国外较强,目前市场交易逻辑是中长期产不足需。最近重要消息和数据是,上周USDA公布了最终种植面积,2021年美国的棉花种植面积为1170万英亩,同比减少了3%,低于市场的预期,利空市场。美国农业部的生长报告显示,截至2021年6月27日当周,美国棉花生长优良率为52%,之前一周为52%,去年同期为41%。

从国内来看,中国2021年5月棉花进口量为17.32万吨,较上月下滑24.79%,数据中性。中长期来看,棉花全球处于去库存状态,叠加成本的支撑,国内下跌空间有限。

总体来看,美国种植面积报告不及市场的预期,轻微利空市场;但报告也确定了远期产不足需的事情。2021年轮出终于公布,7月5日至2021年9月30日期间国家将进行轮出60万吨,基本在预期范围内。

农产品--白糖

上日,外盘ICE原糖停盘,价格上周创新高,因巴西部分甘蔗生长地区遭遇霜冻,叠加前期干旱天气,市场做多氛围积极。近期重要消息和数据,巴西中南部地区6月上半月糖产量为219万吨,较上年同期水平下滑14%,低于市场预期。巴西半月产量数据减产确认了市场的预期,未来市场仍将围绕这个进行交易。

从国内来看,国内工业库存创历史同期新高,截至2021年5月底,本制糖期库存为476万吨,处于近10年同期最高水平。5月份进口18万吨,环比4月持平,同比减少12万吨,从趋势上来看,连续两个月进口有放缓,点评,进口压力阶段性放缓,减轻盘面的压力,需持续关注后期进口数据。

总体来看,巴西半月压榨数据利好市场,这对市场形成支撑。国内基本面较为稳定,主要跟随外盘涨跌。

风险提示:以上信息仅供参考,不作为入市建议;投资有风险,入市需谨慎。